第四节 国际结算中的银行网络和货币媒介

一、国际结算中的银行网络

办理国际结算的银行,除了在本国国内有相当的分支机构,以便广泛联系客户、就近服务客户以外,还必须在境外有相当的往来银行。这些在境外的往来银行主要有以下一些情况:

(一)境外分行(branch)

这是办理国际金融业务的商业银行在得到东道国的批准后,在境外设立的营业性分支机构。它不是独立的法人,其资产负债和相关的费用成本、收益都并入总行的会计报表,并由其总行承担法律责任。

(二)子银行(subsidiary)

这是商业银行以不同于总行的名称、经东道国批准后设立的独立性的、具有法人资格的投资国境外金融机构。根据子银行的注册资金的来源,可分为全资子银行和控股子银行两类。前者是由某一投资者提供该银行全部注册资金,后者则由两个或两个以上的投资者共同出资,但其中某一投资者拥有达到控股的比例。从东道国看,由于外资控制着境外分行和子银行,因此有可能从东道国角度出发,对这两类银行的业务范围做出某种限制,但国际结算业务通常都是对这些银行开放的。

(三)联营银行(affiliate)

联合银行又称为合资银行。这是与东道国共同出资组建的银行,也可能是有多个外国投资者参与,但外国投资者出资都没有达到控股的程度,而往往由东道国控股。因此,东道国对这一类银行业务范围限制要比前两类少。

(四)代理行(Correspondent Bank/Correspondents)

代理行是指与其他国家银行签订协议,接受对方委托,代理所委托的各项结算业务的银行。一家银行办理的国际结算业务可能遍及全球各国,但从本身经营管理的核算角度考虑,以及受到东道国的法律政策的限制,最多也只能在国外的金融中心和部分中心城市设立分支机构和子银行、联营银行,而不可能在有结算业务的国外地点都设立分支机构。对于未能设立机构的地方结算业务,就只能通过当地的银行办理。此外,多方面原因使得即使是在设立了业务机构的地方,这些所设立的机构也难以将当地与母国的结算业务全部承担起来,而必须借助当地银行。因此,开办国际结算业务的银行必须选择资金较雄厚、经营作风稳健正派、业务能力强、与其友好的银行,通过双方平等协商,签订代理行协议,建立彼此的代理行关系。由于银行经营的风险随时都存在,银行必须对其代理行加强跟踪调查和考察,发现其出现较大的经营问题时,就必须及时采取安全措施,如要求其开立的信用证要有更大的银行加具保兑等,甚至要求暂时中止代理关系。代理行协议须明确双方互相委托的业务范围和参与代理业务的机构(总行和参与的分支行等),并交换控制文件(Control Documents)。如果包括外汇交易,则应约定彼此授信额度和交易货币的种类;如果有资金拆借业务,则还应约定拆借利率的确定办法和相应的额度,等等。

所谓控制文件,是指建立了代理行关系的两家银行相互交换的密押(Test Key)、有权签字人签字式样(Authorized Signature)和费率表(Schedule of Terms and Conditions)等。其中:①密押是代理行之间事先约定的用字母和(或)数码编组而成的专用押码,在以电信手段传递文件时,发文方在电信信息中加注,收文方用以验核所收文件的真实性。②有权签字人签字式样是双方有关业务部门负责人的签字式样及其有权签字的额度、业务范围,用以验核相互以信函方式传递的文件、票据、凭证等的真实性。为了慎重和安全,通常采用双签方式,即必须是两个人的签字。密押和有权签字人的签字式样具有很强的机密性,必须由专人严格按照制度管理和使用,并且适时更换或修改,在有关人员有所变动时,应尽快通知对方。③费率表是银行办理各项业务的收费标准,通常由总行制定,分支机构执行。双方互相委托业务,收费标准按受托方的费率表规定计费收取。收费过高,可能失去许多业务机会;收费太低,则可能影响银行的收益。

(五)账户行(Depository Bank)

账户行又称为账户代理行(Depository Correspondents)。办理国际结算业务的银行为适应业务中资金划拨的需要,对账户行的选择要求要比代理行更严格,应从众多的代理行中选择发展历史长、经营作风正派稳健、国际信誉高、业务能力强、经营效率高、服务质量良好、互委业务量大、资金实力强、账户条件比较优惠、所在国的货币是世界上广泛使用的清算货币的银行开立现汇账户。这些被选择开立账户的银行就被称为账户行。

账户行的数量明显地要少于代理行的数量。除了被选择银行本身的条件外,从货币种类来说,许多国家的货币不是国际结算所使用的货币,则这些国家的大银行可以成为外国银行的代理行,虽然它们也都是稳健经营、作风正派、效率高,而且与外国银行合作关系良好,但却不能成为外国银行的账户行。从开户银行的角度看,过多地设立境外账户行,必然使自己的外汇运营资金分散,存在各账户行的资金余额将因此而降低,也不利于发挥账户的应有作用。因此,账户行应相对集中。当然,太集中也可能加大风险,因为尽管选择账户行已经是慎而又慎,但商业银行的经营风险客观存在。由于经营管理者的一着不慎,导致一家银行满盘皆输的事例屡屡出现。账户行太集中,“把所有的鸡蛋都放在一个篮子里”的做法,必然加大开户银行的风险,也不利于结算业务的办理。这些账户行通常都在主要的国际结算所使用货币的结算中心,如美元——纽约、欧元——法兰克福、英镑——伦敦、日元——东京等。对账户行更要注意跟踪考察,以防范风险。从某些西方大国的霸权主义行径来看,也可能以政府法令方式冻结某个或某些被其指责为“不友好的”国家在这些大国银行的存款,以此对其他国家施加压力。因此,发展中国家应有所准备。

从双方关系上讲,开立账户有两种情况:一是一方在另一方开立所在国货币或者第三国货币账户;二是双方相互在对方开立对方货币账户。在称呼上,若是本国银行在外国银行开立账户,就称为往账(Due from Account),所用的货币是账户行所在国的货币或第三国货币;若是外国银行在本国银行开立账户,则称为来账(Due to Account),所使用的货币是所在国的各自货币。由于我国的人民币还不是国际结算通用货币,因此,对外开立我国人民币账户的还很少。

就一家银行而言,账户的开立可以有三种情况:①总行集中记账的账务处理。即国内各分支行与境外各账户行直接往来,账务集中到总行处理。②分户账的账务处理。经总行同意,业务量大的分行允许同境外的账户行直接开立与总行账户挂钩的账户,每日资金往来通过分户账转账。根据总行与境外账户行的约定,业务办毕,余额授权账户行按大数或全数拨入总行账户。③分散记账的账务处理。这是为了解决总行账务过于集中和减少总行与分行之间的账务划拨而采取的办法。分行接到境外账户行借贷通知后,即凭以转账,直接借记或贷记存放在国外同业的账户,同时贷记或借记有关科目账,不必逐笔通过全国联行外汇往来账户划拨。

各行账户条件主要是:①对账户最低余额的要求。账户余额太低,将无法发挥该账户应有的支付功能。②存款利息。对账户上的款项是否支付利息或者倒收管理费,以及计算利息或管理费的办法。③是否允许透支、允许透支的额度及透支利率。④账户费用。如维持费用、借记或贷记费用、费用计收的方式等。⑤对账单。双方寄送对账单的方式、频度和时间。

二、国际结算中的货币媒介

(一)准化货币符号在国际结算中应用的意义

随着全球经济一体化,国际贸易和国际金融活动的发展以及电子计算机的广泛应用,各国银行与贸易机构在贸易与金融信息的交换中,要求各国在货币的表示方法上具有一致性和通用性,特别是需要准确地传递和接收货币信息。所以每种货币都要有一个易于识别和专一的表示方法。如美元(Dollar)、法郎(Franc)、马克(Mark),如果是几个国家的货币单位,这时计算机就要识别出,是Canadian Dollar,还是Australian Dollar,是French Franc,还是Swiss Franc。又如,要完成一笔交易,可能使用几种货币,买卖成交价格用的是一种货币,而运费、保险费、关税等可能用的是另外几种货币。可以看出,如果在信息交换中频繁出现的货币名称长短不一,或各国沿用自己的习惯表示法,那将给国际清算与结算带来严重的混乱或降低其结算速度,严重时还会引起整个银行体系运作的瘫痪。

为了能够准确而简易地表示各国货币的名称,便于开展国际的贸易金融业务和计算机数据通信,1970年联合国欧洲经济委员会首先提出要制订一项国际贸易单证和信息交换使用的货币代码。1973年,国际标准化组织(International Organization for Standardization,ISO)第68技术委员会在其他国际组织的通力合作下制订了一项适用于贸易、商业和银行使用的货币和资金代码,即国际标准ISO—4217三字符货币代码。1978年2月,联合国贸发会议和欧洲经济委员会将三字符货币代码作为国际通用的货币代码或货币名称缩写向全世界推荐。国际贸易界、金融界反应积极,很快接受了这套三字符的货币代码。ISO—4217三字符货币代码具有严密的科学性和实际操作上的便利性。这套代码的前两个字符代表该种货币所属的国家和地区,它采用的是早已被国际社会承认和接受的ISO—3166《国家名称代码》,在此基础上,再加一个字符表示货币单位,如中国CN加上中国货币单位Y(Yuan的第一个字母),二者组成人民币的通用代码CNY;美国US加上美国货币单位D(Dollar的第一个字母),二者组成美元的通用码USD;英国GB加上英国货币单位P(Pound Sterling的第一个字母),二者组成英镑的通用代码GBP。由此可见,ISO—4217是在ISO—3166的基础上稍作变化而来的,它很快得到了世界范围内的推广和应用。这套符号没有采用传统的特殊字符,如$、£、Y-,因而避免了许多电子计算机输入、输出装置缺少这些特殊字符所造成的麻烦,从而为计算的数据处理和通信创造了有利条件,也为国际结算业务经办人员迅速识别和记忆货币创造了条件。特别是在被SWIFT、CHIPS和CHAPS等国际性、区域性、电子计算机通信网络和数据处理系统、货币清算系统采用后,这套货币代码更加具有国际化特征。此外,这套代码不仅能使用在计算机上,还可广泛使用在合同文本、信用证、各类授权书、代理行协议、有价证券、财务凭证、各类单据和财务报表上。由于我国的商业银行都是SWIFT系统和CHIPS系统的成员行,因此,我们必须使用货币的国际标准代码。可见,掌握标准化货币符号是从事国际贸易和国际结算业务最基本的要求。

(二)部分常用国家与地区的货币符号代码表

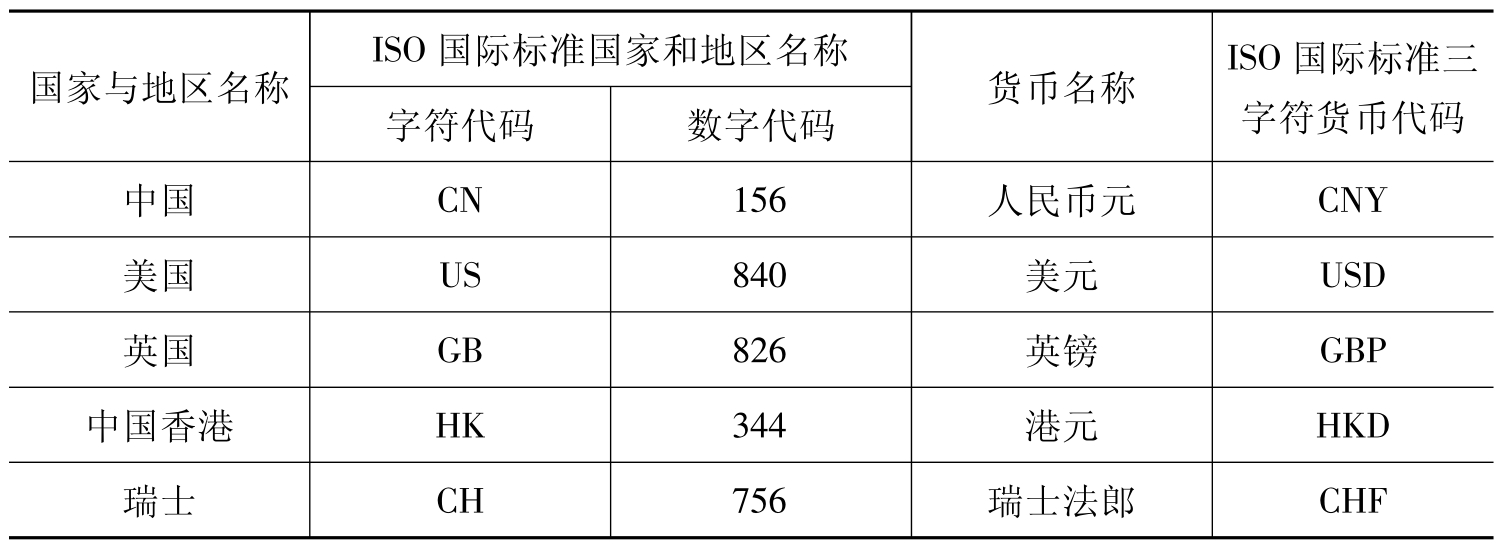

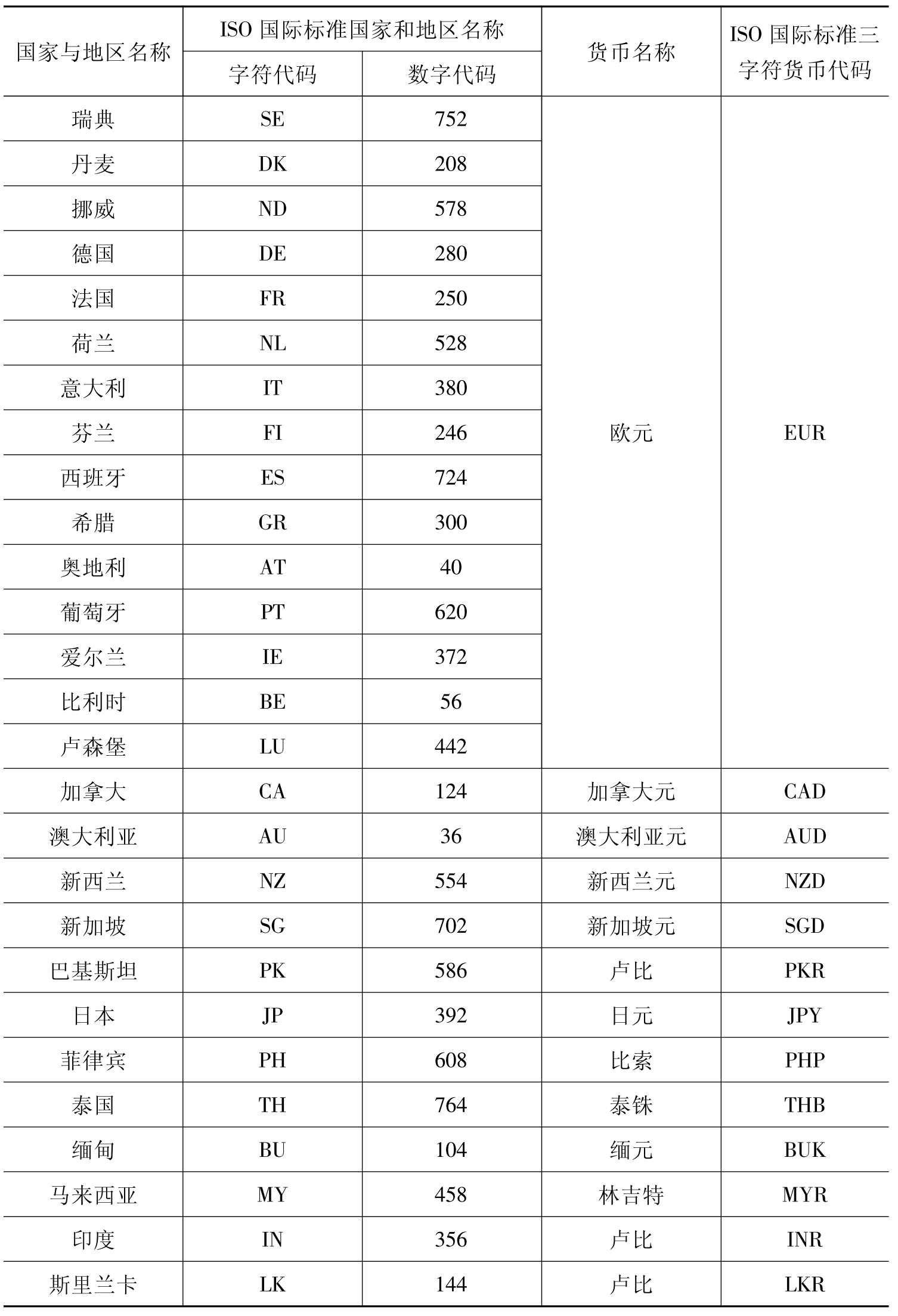

在当今国际结算中经常使用到的一些国家与地区的货币代码表如表1-1所示。

表1-1 部分国家与地区的货币符号代码表

续表

续表

注:C或CL意为清算,是Clearing的字头。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。