第四节 我国保险业的产生与发展

尽管我国有久远的传统保险思想,但由于几千年的封建社会闭关锁国、商品经济落后,现代保险业迟迟未能诞生。我国现代形式的保险是随着19世纪西方列强侵略中国,外商保险公司作为保障资本输出和经济侵略的工具进入中国的,至今已经有200余年的历史,分为旧中国和新中国两个历史阶段。

一、旧中国的保险业

(一)国外保险势力的侵入

鸦片战争前,广州是当时中国唯一的对外通商口岸。外商为了应付海盗、战争和海上风险,需要保险保障。1805年,英国驻印度加尔各答和孟买的洋行与其在广州的洋行创办了“谏当保安行”(Canton Insurance Society),也曾译为“广州保险社”或“广东保险公司”,这是外商在广州,也是在中国开设的第一家保险机构,标志着近代西方保险制度开始传入中国。第一次鸦片战争以后,清政府被迫签订《南京条约》,割让香港,开放广州、福州、厦门、宁波、上海为通商口岸。英国保险商趁机在中国拓展保险业务。1846年,英国人在上海设立永福、大东亚两家人寿保险公司。

19世纪中期,英国保险商对中国进行更大规模的入侵,所有保险条款、费率均由英商控制的外国保险公司同业公会制定。可以说,20世纪之前,英国保险公司基本垄断了中国保险市场。

(二)民族保险业的开创与发展

19世纪后半期,随着洋务运动的兴起,中国民族资本开始涉足保险业。1865年,华商德盛号在上海设立“义和公司保险行”,标志着中国民族保险业的诞生。1875年,在李鸿章的倡议下,由官督商办的轮船招商局在上海创办了保险招商局。1876年和1878年又先后设立“仁和水险公司”和“济和水火险公司”,后来,这两家保险公司于1885年合并为“仁济和保险公司”,主要承保招商局所有轮船、货栈及货物运输。中国自办的寿险公司出现时间较晚,1912年才由吕岳泉先生创办了“华安合群人寿保险公司”。中国民族保险业的力量不断壮大,但在中国保险市场上由外资保险公司垄断的局面并未得到改变。

第一次世界大战期间,西方列强穷于应付战争,放松了对中国保险市场的控制,从而使中国的民族保险业得到了一个迅速发展的机会。当时外商在华保险公司除了保安、扬子两家公司的一部分还留在上海继续营业外,其余多已处于基本停业状态。为了适应保险市场需求,1916年我国成立了中国环保保险公司、永宁保险公司和华生保险公司,1917年成立了永安保险公司等,初步形成了一个中国民营保险公司的阵营。但好景不长,第一次世界大战结束之后,在华营业的国外保险公司重新对我国的民营保险公司大加排斥和控制,中国民族保险业依然举步维艰。

20世纪20~30年代,民族保险业出现新形势,中国的银行业纷纷投资保险业。先后成立了太平保险公司、中国保险公司、中央信托局保险部等一批实力较强的保险公司,丰富了中国的保险市场。据1935年《中国保险年鉴》统计,当时全国华商保险公司有48家,外商保险公司有166家,分属美、英、德、日等16个国家,每年保险费总收入的80%左右流入外商保险公司。

抗战期间,外资保险公司纷纷关闭停业,中国民族保险则大举内迁入重庆,保险业的发展陷入停顿阶段。抗战胜利后,内迁的公司纷纷迁回上海,上海又恢复为我国保险业的中心。当时投机性保险公司不断出现,至上海解放前夕市场上共有中外保险公司近400家,其中华商保险公司126家,整个保险市场呈现一片虚假繁荣的景象。

二、新中国保险业的建立与发展

中华人民共和国的诞生开创了中国历史的新纪元,从而也揭开了中国保险史的新篇章,使保险事业的发展纳入了社会主义轨道,为社会主义建设事业和人民福利服务。

(一)新中国保险业的建立与发展

1.旧中国保险业的改造和整顿。

发展新中国的保险业,首先是从整顿和改造旧中国保险业和保险市场开始的。1949年5月上海解放后,人民政府立即接管了21家官僚资本的保险公司。并对私营保险业实行重新登记,缴存规定的保证金,经批准后方准复业。截至1949年7月5日,如数缴纳保证金的保险公司有104家,其中华商保险公司63家,外商保险公司41家。为了解决国内保险企业的业务分保问题,1949年7月20日由47家华商保险公司组织成立了“民联分保交换处”,这样就割断了华商与外商的保险业务分保关系。外商保险公司因招揽不到业务,纷纷申请停业,到1952年底,外资保险公司全部撤离上海。1951年底和1952年初有28家私营公司合并组成公私合营的太平和新丰保险公司,1956年这两家保险公司合并成为太平保险公司,专营海外业务,不再经营国内保险业务。

2.中国人民保险公司的建立与发展。

在对旧中国保险业改造的同时,经中央人民政府政务院财经委员会批准,中国人民保险公司于1949年10月20日在北京成立,以“保护国家财产、保障生产安全、促进物资交流、增进人民福利”为经营方针,这标志着新中国保险业的发展从此开始了。

中国人民保险公司成立后,迅速在全国建立分支机构,并以各地人民银行为依托,建立起广泛的保险代理网。为配合国民经济的恢复和发展,中国人民保险公司积极开展业务,在城市相继开办了火灾保险、团体与个人寿险、国家机关和国营企业财产强制保险、旅客意外伤害保险、物资运输保险等,并在农村积极试办了牲畜保险、棉花运输收购保险和渔业保险。同时,为了摆脱西方国家对中国保险市场的控制,中国人民保险公司还致力于发展国外业务,与许多友好国家建立了再保险关系。

从1949~1958年的十年中,中国人民保险公司累计收取保费16亿元,支付赔款3.8亿元,拨付防灾费用2 300多万元,上缴国库5亿元,积累保险资金4亿元,结余的资金都存入银行作为信贷资金使用。这一时期保险业务的发展,在发挥经济补偿职能、安定人民生活、积累建设资金、促进国家贸易等方面起到了积极的作用。

3.国内保险业务的停办。

由于对保险的积极作用认识不足,在1958年全国人民公社化的高潮中,错误地认为“一大二公”以后,生老病死和灾害事故统统可由国家和集体包下来,保险在中国已完成历史使命。1958年10月,在西安召开的全国财贸工作会议上,决定停办国内保险业务,对外保险业务转入中国人民银行总行国外局办理。旅客人身意外保险分别交给铁路、民航和交通部门自保。但是,这一决定在事实上很难贯彻执行,上海、哈尔滨的国内保险业务停不下来,广州、天津等地的国内保险业务停办后又申请恢复,这说明企业和群众确实需要保险。

1966年“文化大革命”开始以后,保险被认为是资本主义的产物,保险公司被认为是“剥削公司”,应当彻底“砸掉”。到1967年,国内保险业务被迫全部停办,国外业务也遭到严重的摧残。最后从事保险的只剩下9个人,实际上已经没有能力办理业务了。

国内保险业务在全国范围内停办了20年的结果,使大量人员和资料散失,拉大了与国外保险业的差距,以致后来再恢复国内保险业务时,保险成了一门要抢救的学科。国内保险业务长期停办的原因是多方面的,客观的历史原因是当时的经济管理体制和“左”的经济方针,主观上的原因是没有深入研究社会主义保险理论,没有从理论上弄清社会主义保险性质、地位和作用。

(二)我国保险业发展的新阶段

党的十一届三中全会以后,我国保险业又获得了新生。1979年的中国人民银行分行行长会议上提出了恢复国内保险机构和业务的建议,经国务院批准,我国国内保险业务从1980年起恢复经营。自此中国保险业迎来了它快速发展的契机。

1.保险经营主体逐步多元化。

1980~1986年,我国只有中国人民保险公司一家国有独资的保险公司。随着1986年新疆兵团保险公司(2002年更名为中华联合财产保险公司)、1988年深圳平安保险公司和1991年中国太平洋保险公司的相继成立,在机构体系上打破了中国人民保险公司独家垄断保险市场的格局。从1992年9月美国友邦保险公司率先获准在上海设立分公司开始,外资保险公司便纷纷获准进入,中国保险市场的主体进一步增加。截至2005年底,我国共有保险法人机构93家,其中保险公司82家(中资保险公司42家,外资保险公司40家),集团6家,资产管理公司5家,初步形成了国有控股(集团)公司、股份制公司、政策性公司、专业性公司、外资保险公司等多种组织形式、多种所有制成分并存,公平竞争、共同发展的市场格局。

2.保险法律法规体系和监管体系初步形成。

改革开放以来,中国保险业开始注重法律法规体系的建设。尤其是《中华人民共和国保险法》于1995年6月颁布,并于同年10月1日起实施,它为规范我国保险市场提供了有力的法律依据,也为发展我国保险市场创造了良好的法律环境。由于保险业高速发展,这部保险法不久即在很多地方不能适应形势发展的需要。为此,2002年底又颁布了第二部《中华人民共和国保险法》。这部保险法既修正了原保险法不合时宜的地方,又较好地适应了中国加入世界贸易组织后保险业与国际接轨的需要,为中国保险的进一步发展奠定了良好的基础。

1998年11月18日,中国保险监督管理委员会正式成立,作为直属国务院的事业单位和全国商业保险的主管机关,依法监督和管理保险市场。中国保险业从此有了独立的监管机构,保险监管走向专业化和规范化的道路。中国保监会成立之后,及时确立了“市场行为监管与偿付能力监管并重”的监管原则,一方面积极为保险公司创造良好的外部环境,如规范保险市场行为、拓宽保险资金运用渠道、出台《保险公司管理规定》等一系列行政规章和规范性文件;另一方面制定了中国保险业发展规划,明确了未来保险业的发展方向、任务和目标,并将完善公司治理结构作为今后深化保险业改革的中心工作。

3.保险市场规模迅速扩大。

自1980年以来,我国保险业务取得了令人瞩目的成绩,市场规模迅速扩大。2005年全国保费收入4 927.3亿元,同比增长14%,占国内生产总值的2.7%,人均保费收入375.64元。其中,寿险保费收入3 244.3亿元,同比增长14%;健康和意外险保费收入453.1亿元,同比增长16.6%;财产险保费收入1 229.9亿元,同比增长12.9%。截至2005年底,保险公司总资产15 225.9亿元,比年初增加3 240.1亿元。

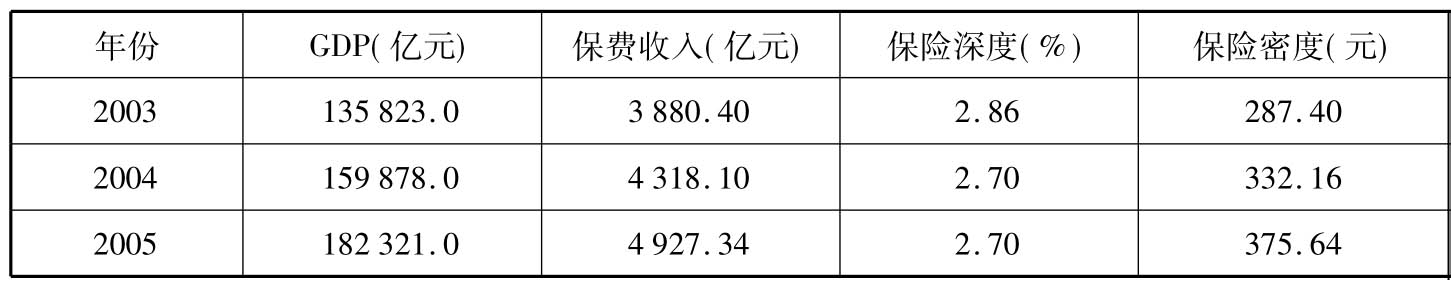

表3-4 我国国内生产总值与保费收入情况一览表(1980~2005年)

续表

注:中国根据2005年12月发布的首次经济普查结果,对1993年至2004年GDP历史数据进行了修订,表3-4中是按修订后的数据计算的保险深度。

资料来源:《中国保险业发展报告(2003年)》、中国保监会统计。

通过对表3-4数据的分析可以看出,改革开放二十多年来我国国民经济处于持久、快速的增长期,与此同时,保费收入也保持超常的增长速度;保险业的超常规发展有赖于市场化进程中原本被压抑的保险需求的释放,但更有赖于国民经济的增长。随着国民经济的持续增长,保费收入占GDP的比重也有所增大,这由保险深度的变化可以看出,1980年保险深度为0.1%,保险密度为0.47元,到2005年已分别增加到2.70%和375.64元。但相比全球平均水平——8%左右的保险深度和500多美元的保险密度来说,我国的这一指标值仍然偏低,不过同时也说明我国保险业还有很大的发展潜力。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。