项目二 城市维护建设税纳税实务

任务一 熟悉城市维护建设税法律知识

(一)确定城市维护建设税的纳税人

城市维护建设税,是指以单位和个人实际缴纳的增值税、消费税、营业税(以下简称“三税”)的税额为计税依据而征收的一种税,一般简称为城建税。

城市维护建设税的纳税人是缴纳增值税、消费税、营业税的单位和个人,自2010年12月1日起,外商投资企业和外国企业也应征收城市维护建设税。

城市维护建设税的计税依据是纳税人实际缴纳的增值税、消费税、营业税的税额。

(二)确定城市维护建设税的征税范围

城建税的征税范围较广。具体包括城市、县城、建制镇以及税法规定征税的其他地区。城市、县城、建制镇的范围,根据行政区域作为划分标准,不能随意扩大或缩小各自行政区域的管辖范围。

(三)确定城市维护建设税的计税依据

城建税以纳税人实际缴纳的消费税、增值税、营业税的税额为计税依据。纳税人违反“三税”有关税法而加收的滞纳金和罚款,是税务机关对纳税人违法行为的经济制裁,不能作为城建税的计税依据。但纳税人在被查补“三税”和被处罚时,应同时对其偷漏的城建税进行补税、征收滞纳金和罚款。

城建税以“三税”为计税依据并同时征收。如果“三税”免征或减征,也要同时免征或减征城建税。但对出口产品退还增值税、消费税的,不退还已缴纳的城建税。

(四)确定城市维护建设税的税率

城建税实行地区差别比例税率,按纳税人所在地的不同,设置了三个档次的税率:

1.纳税人所在地为市区的,税率为7%;

2.纳税人所在地为县城、建制镇的,税率为5%;

3.纳税人所在地不在市区、县城、建制镇的,税率为1%。

城建税的适用税率一律按纳税人所在地的规定税率执行,但下列两种情况可按缴纳“三税”所在地的规定税率就地缴纳城建税:

第一,由受托方代征代扣“三税”的单位和个人,其代征代扣的城建税按受托方所在地适用税率执行;

第二,流动经营等无固定纳税地点的单位和个人,在经营地缴纳“三税”的,其城建税的缴纳按经营地适用税率执行。

(五)熟悉城市维护建设税的优惠政策

城建税是以增值税、消费税、营业税的税额为计税依据并与“三税”同时征收的,具有附加税的性质。一旦“三税”发生减免,城建税相应地发生减免。城建税具体的税收减免规定如下:

1.城建税按减免后实际缴纳的“三税”税额计征,即随“三税”的减免而减免。

2.因减免税而进行“三税”退库的,城建税也可同时退库。

3.海关对进口产品代征的增值税、消费税,不征收城建税。

4.对“三税”实行先征后返、先征后退、即征即退办法的,除另有规定外,对随“三税”附征的城建税,一律不退(返)还。

任务二 应纳城市维护建设税计算及会计处理

(一)熟悉会计科目的设置

城市维护建设税的会计核算应设置“应交税费——应交城市维护建设税”科目,计提城市维护建设税时,应借记“营业税金及附加”科目,贷记“应交税费——应交城市维护建设税”科目。实际缴纳时,借记“应交税费——应交城市维护建设税”科目,贷记“银行存款”科目。

(二)应纳税额的计算及会计处理

城建税以纳税人实际缴纳的消费税、增值税、营业税的税额为计税依据。纳税人的应纳税额的计算公式为:

应纳税额=纳税人实际缴纳的增值税、消费税、营业税税额×适用税率

【例8-2】某县酒厂2011年2月实际缴纳增值税为30 000元,消费税为20 000元,营业税为50 000元,计算应缴城建税并作账务处理。

应纳税额=(30 000+20 000+50 000)×5%=5 000(元)

计提时:

借:营业税金及附加 5 000

贷:应交税费——应缴城建税 5 000

缴纳时:

借:应交税费——应缴城建税 5 000

贷:银行存款 5 000

任务三 办理城市维护建设税的纳税申报

(一)纳税申报表的填列

城市维护建设税纳税申报表填写要求如下:

1.纳税人识别号是办理税务登记时由税务机关确定的税务登记号;

2.“计税金额”应填写实际缴纳增值税、消费税和营业税的金额;

3.“税率”反映不同的地方适用的不同的城建税税率。

(二)报送纳税申报表

城建税的纳税人应按有关规定,在办理“三税”申报的同时进行城建税的纳税申报,并如实填写《城市维护建设税纳税申报表》。城建税可以单独填写《城市维护建设税纳税申报表》,也可以和营业税、教育费附加等一并填写《地方各税(费、基金)缴纳申报表》进行纳税申报。具体采用哪种申报表由主管税务机关决定。

项目三 教育费附加缴纳实务

任务一 熟悉教育费附加基本规定

教育费附加是以单位和个人缴纳的增值税、消费税、营业税税额为计算依据征收的一种附加费。教育费附加名义上是一种专项资金,但实质上具有税的性质。为了调动各种社会力量办教育的积极性,开辟多种渠道筹措教育经费,国务院于1986年4月28日颁布了《征收教育费附加的暂行规定》,同年7月1日开始在全国范围内征收教育费附加。

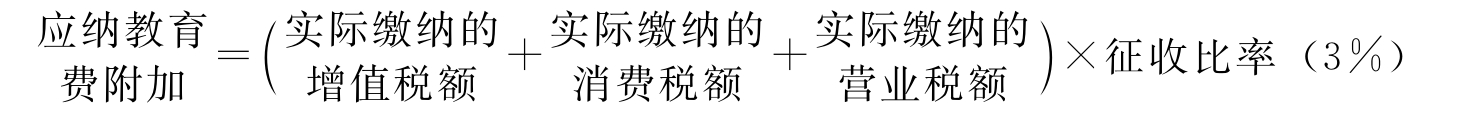

教育费附加对缴纳增值税、消费税、营业税的单位和个人征收以其实际缴纳的增值税、消费税和营业税税额为计税依据,分别与增值税、消费税和营业税同时缴纳。

任务二 应纳教育费附加计算及会计处理

随着经济发展,社会各界对各级教育投入的需求也在增加,与此相适应,教育费附加计征比率也经历了一个由低到高的变化过程。1986年开征时,比率为1%,1990年5月增至2%,1994年1月1日至今,教育费附加比率为3%但是当时对生产卷烟和烟叶的单位减半征收教育费附加,2005年10月1日后已全额征收。和城建税一样,2010年12月1日起,外商投资企业和外国企业也应征收教育费附加。

【例8-3】某县城一加工企业2010年8月销售产品缴纳增值税50万元,本月又出租门面房缴纳营业税2万元,该企业本月应缴纳的教育费附加为多少?

应纳教育费附加=(50+2)×3%=1.56(万元)

计提时,作会计分录:

借:营业税金及附加 15 600

贷:应交税费——教育费附加 15 600

缴纳时,作会计分录:

借:应交税费——教育费附加 15 600

贷:银行存款 15 600

任务三 办理教育费附加的纳税申报

教育费附加可以在办理“三税”申报的同时进行教育费附加的纳税申报,也可以和营业税、城建税等一并填写《地方各税(费、基金)缴纳申报表》进行纳税申报。具体采用哪种申报表由主管税务机关决定。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。