第一节 银行保函概述

一、银行保函的基本概念

银行保函(Bank’s Letter of Guarantee,简称L/G)又称银行保证书,是指银行根据申请人的请求向受益人开立的,担保在申请人未能按双方协议履行其责任或义务时,担保人代其履行一定金额、一定期限范围内的某种支付责任或经济赔偿责任。

银行保函的产生源于国际间贸易往来和经济交往的需要。随着全球经济的日益相互依赖、相互补充,各国之间的货物、劳务、技术和资金的相互流通越来越频繁,涉及的金额越来越大,交易的内涵和成交的方式也日益多样化。但是在国际经济交易中,由于交易双方往往处于不同的国家和地区,因此交易更为复杂,风险也更大。在这种情况下,交易当事人往往在合同之外,要求由第三方对合同的履行及其他有关事项提供额外的保证,这就产生了对跨国担保业务的需求,保函是其中比较普遍的一种形式。保函的担保人可以是工商企业和个人,也可以是银行或其他金融机构,由银行出具的保函即为银行保函。因为商业银行有雄厚的资金实力和较强的经营能力,所以成为跨国担保业务的积极参与者,银行保函发展非常迅速。

实务中的银行保函有两大类:一类是从属性保函(Accessory L/G),另一类是独立性保函(Independent L/G)。

最初产生的银行保函是从属性保函,该类保函的银行信用是备用的、第二性的,担保人的偿付责任从属于或依附于申请人在交易合同项下的义务。也就是说,如果保函申请人没有履行某项合同义务,则由银行作为担保人向保函受益人进行偿付。如果保函申请人正常履行了合同或申请人被解除了合同项下的义务,则银行也随之免除了对受益人的偿付责任。由于在从属性保函中,申请人是否违约要根据基础合同的规定以及实际履行情况来作出判断的,这往往使银行因卷入买卖双方的贸易纠纷而进退两难。

为了适应国际结算的需要,保函的付款条件越来越独立,独立性保函在第二次世界大战后产生发展起来并成为国际担保的主流和趋势。独立性保函中担保人承担第一性的偿付责任,即担保人的偿付责任独立于申请人在交易合同项下的义务。只要保函规定的偿付条件(一般规定为提交某种单据或声明)已经具备,担保人应偿付受益人的索偿。至于申请人是否确实未履行合同项下的责任义务,或者是否已被合法地解除了该项责任义务,担保银行概不负责。

相比于从属性保函,独立性保函主要有两方面的优点:一是使银行避免卷入到复杂的合同纠纷中,从而损害银行的利益和信誉;二是使受益人的权益更有保障和易于实现,避免保函申请人提出各种原因如不可抗力、合同履行不可能等来对抗其索赔的请求。

二、银行保函的当事人

银行保函涉及多个当事人,其中有三方为基本当事人,即申请人、担保行和受益人。此外,银行保函还可能涉及通知行(转递行)、保兑行、反担保行以及转开行。

1.申请人(Applicant),也称委托人(Principal)

申请人是指申请出具保函的合同当事人。申请人往往是按合同规定或为了提高自己的资信而申请银行保函,以银行信用来取代或提高自己的商业信用。申请人的主要责任是:严格按照合同的规定履行自己的义务,避免保函项下发生索偿和赔偿;一旦发生索赔,在担保银行按照保函规定向受益人作出赔付后应立即偿还担保行所作的全部支付;承担保函项下的一切费用和利息;在担保行认为必要时,预支担保保证金,提供反担保。

2.担保行(Guarantor Bank)

担保行是指接受申请向受益人出具保函的银行。在保函有效期内,担保行在该笔担保项下承担一种或有负债,直到保函有效期届满或受益人退回保函正本方可解除。担保行的主要责任是在受益人提出合理索赔时按保函规定的条件赔付。在开立保函前,担保行有权对担保内容、申请人的资信、履约能力及经营作风等进行综合审查以决定是否出具保函;有权拒绝开立它认为不能或不愿承担义务的保函;有权根据保函条件要求申请人提供反担保;有权根据付款金额和风险责任大小向申请人收取手续费。在向受益人赔付后,担保行有权向申请人或反担保人索偿。如果申请人不能立即偿还担保行已支付的款项,担保行有权处置保证金或抵押品;如果处置后仍不足抵偿,担保行有权向申请人追索不足部分。

3.受益人(Beneficiary)

受益人是指保函项下担保权益的享受者,也就是有权按保函规定通过提交某种单据或声明向担保行索取款项的人。受益人的主要责任和权利是:履行合同义务;在申请人未履行合同规定的义务时,有权向担保行提出索偿要求;索偿时应按保函规定提交符合要求的索偿证明或有关单据。

4.通知行(Advising Bank)或转递行(Transmitting Bank)

通知行或转递行是指受担保行委托,将保函通知或转递给受益人的银行,通常为受益人所在地银行。通知行或转递行的责任是:负责保函表面真实性的审核(如核对担保行的印鉴、密押是否真实正确等),并将表面真实的保函及时通知或转递给受益人;如果因某种原因不能通知或转递给受益人,应将情况及时告知担保行,以便担保行采取其他措施。通知或转递保函后,银行有权按规定向担保行、申请人或受益人收取费用。银行对保函内容正确与否不负责任,对保函在邮递过程中可能出现的延误和遗失等问题也不负责。

5.保兑行(Confirming Bank)

保兑行是指对保函加具保兑的银行。通常在担保行的信誉、资金实力较差或处于外汇紧缺、政治经济局势动荡国家时,受益人有两种选择来保障自己的利益:一是要求由国际性大银行或本国银行对原保函加具保兑,二是要求本国银行另开保函。在第一种方式下,接受担保行的要求对保函加具保兑的银行就成为保兑行。保兑行和担保行对受益人共同承担连带责任,从而使受益人得到双重担保。如果受益人选择第二种方式,就形成了转开保函,出现反担保行和转开行这两方当事人。

6.反担保行(Counter Guarantor)和转开行(Reissuing Bank)

国际经济交易中的合同双方当事人往往处于不同的国家和地区,由于某些国家法律上的规定或出于对他国银行的不了解和不信任,有些国家的受益人往往只接受本地银行开立的保函。然而申请人直接去受益人所在地银行申请开立保函,往往不现实或不可能。因此,申请人就不得不求助于其本国银行,要求本国银行委托其在受益人所在地的往来银行向受益人出具保函,并同时作出在受托行遭到索赔时立即予以偿付的承诺。在这种情况下,处于申请人所在地并接受申请人要求而向受益人所在地银行发出开立保函委托指示的银行就称为反担保行(也称为指示行);而受托行是实际上的担保行,此时也称为转开行。转开保函使受益人的境外担保变为国内担保,产生争议和纠纷时受益人可在国内要求索赔。这样不仅可以使索赔迅速,而且还可利用本国法律来进行仲裁。在转开保函发生赔付时,受益人可以凭转开行开立的保函向其索偿;转开行赔付受益人之后,凭借反担保向反担保行索偿。

三、银行保函的内容

保函的内容即保函的文字条款,它体现着保函项下担保行所承担的责任和义务,不同的条款反映着担保行在每一担保类别项下不同的风险程度和赔付或付款承诺。由于各国法律规范以及习惯做法的不同,加上具体客户以及交易要求的不同,各类保函并无统一的格式。但是开立保函的原则是一致的,即根据交易合同的规定来开立,内容必须完整、严谨、公正和明确,避免过多的细节。一般来说,银行保函的基本内容主要有以下几个方面。

(1)保函当事人(包括申请人、担保行、受益人和通知行等)的完整名称和详细地址。明确保函当事人的相应信息不仅可以保证保函的完整和真实,而且对于明确保函的有关法律问题以及各方当事人的权利和义务,处理纠纷都十分重要。

(2)基础合同的内容。保函的开立是为了担保申请人在基础合同项下履行其义务,而不同的交易中申请人的义务是不同的。因此保函中必须说明交易合同的内容、合同编号、开立日期、签约双方和有无修改等,从而明确担保行的责任范围。

(3)保函的编号、开立日期和种类。保函编号的作用是为了便于银行内部管理工作。保函的开立日期一般即为保函的生效日期,注明保函开立日期有利于确定担保行的责任。对于不同性质和用途的保函,必须注明其种类。

(4)保函的金额和货币名称。保函的金额和货币影响到银行的担保限额,因此必须明确。保函金额大小根据保函种类不同而不同,大小写应该一致。如果受益人的索偿金额按申请人已履约部分的比例递减,则保函中必须加以说明。如:

“The amount of this letter of guarantee shall be automatically reduced as and when respective amount of installments and/or interest is duly settled and paid by the Buyer and/or by ourselves under contract.”(本保函的担保金额将随已向你方支付的金额递减。)

(5)保函的担保期限。保函的担保期限即保函的有效期,即从保函的生效日期到失效日期。只有在保函的有效期内,担保行才承担保证责任。所以受益人必须在规定的期限内向担保行提出赔付要求,否则担保行可以不付款或不履行赔偿义务。同时,明确规定保函的期限也是担保行向申请人收取担保费用的依据之一。保函中明确规定担保期限对担保行和申请人都是有利的。如:

“This guarantee shall become effective from the date when the sellers receive the advance payment.”(本保函自出口商收到预付款之日起生效。)

“This performance guarantee shall expire upon our receipt from the seller(or the buyer)of copies of B/L and the relevant invoices which show that all the goods under the contract have been shipped on board...”(本履约保函将在我行从卖方(或买方)处收到表明合同项下货物已全部装船的提单副本以及相关的发票后失效……)

(6)保函的担保责任。这是银行保函的主体内容和核心,必须明确而详细地陈述。重点是担保行所承诺的担保责任,包括对履行条件和环境的种种变化的预测和方法等,都需在责任条款中明确。如:

“We undertake as a principal and not as an accessory debtor,to make payment of any amount due hereunder upon our receipt of written demand from the beneficiary...”(我行担保一旦收到受益人的索赔后,将作为主债务人而不是附属债务人来支付此保函项下的任何应付之款项……)

(7)保函的索偿条件和办法。索偿条件是说明受益人在什么条件下才能向担保人索偿,需要提交什么必要的证明文件。索偿办法是指受益人向担保行提出索偿的方式(如信索或电索)和线路(是否通过通知行)等。如:

“We undertake to accept intimation from you as conclusive and sufficient evidence of the existing of a default or non-compliance as aforesaid on the part of the applicant and to make payment accordingly without being necessary for you to prove the correctness of your claim.”(我行在此允诺将接受你方的通知,作为申请人一方违约和不履行义务之充足的和确凿的证据,无须你方证实索赔的正确与否,我行将凭此付款。)

(8)保函的适用法规和仲裁条款。这是说明该保函适用《见索即付保函统一规则》,还是适用《合约保函统一规则》,或者是适用担保行所在地相关法规,以及发生保函项下纠纷时处理纠纷的仲裁机构。

除此之外,保函中还可能有鉴定条款、自动延展条款、担保责任不变条款、责任连带条款、不可转让条款等附加条款。

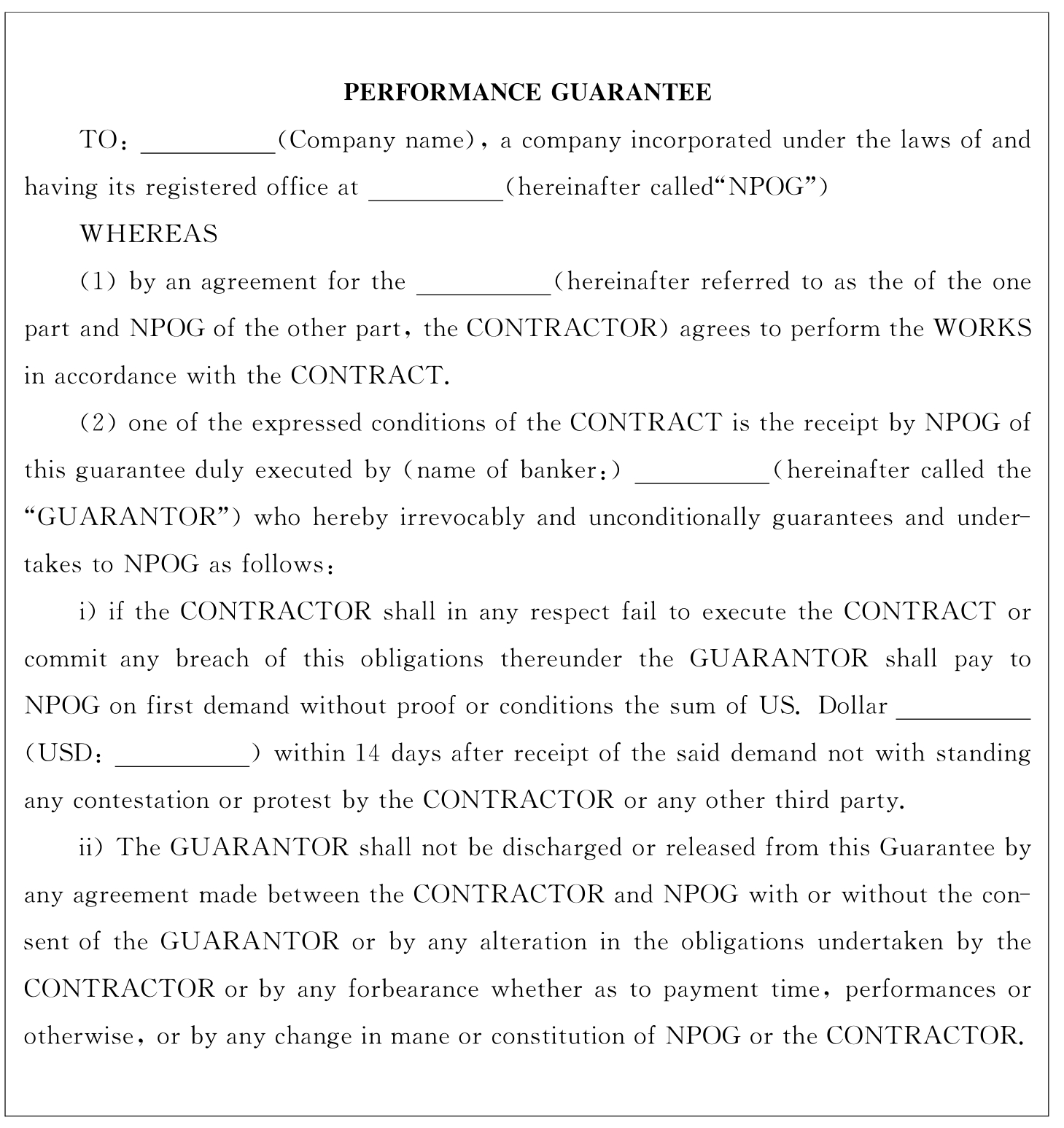

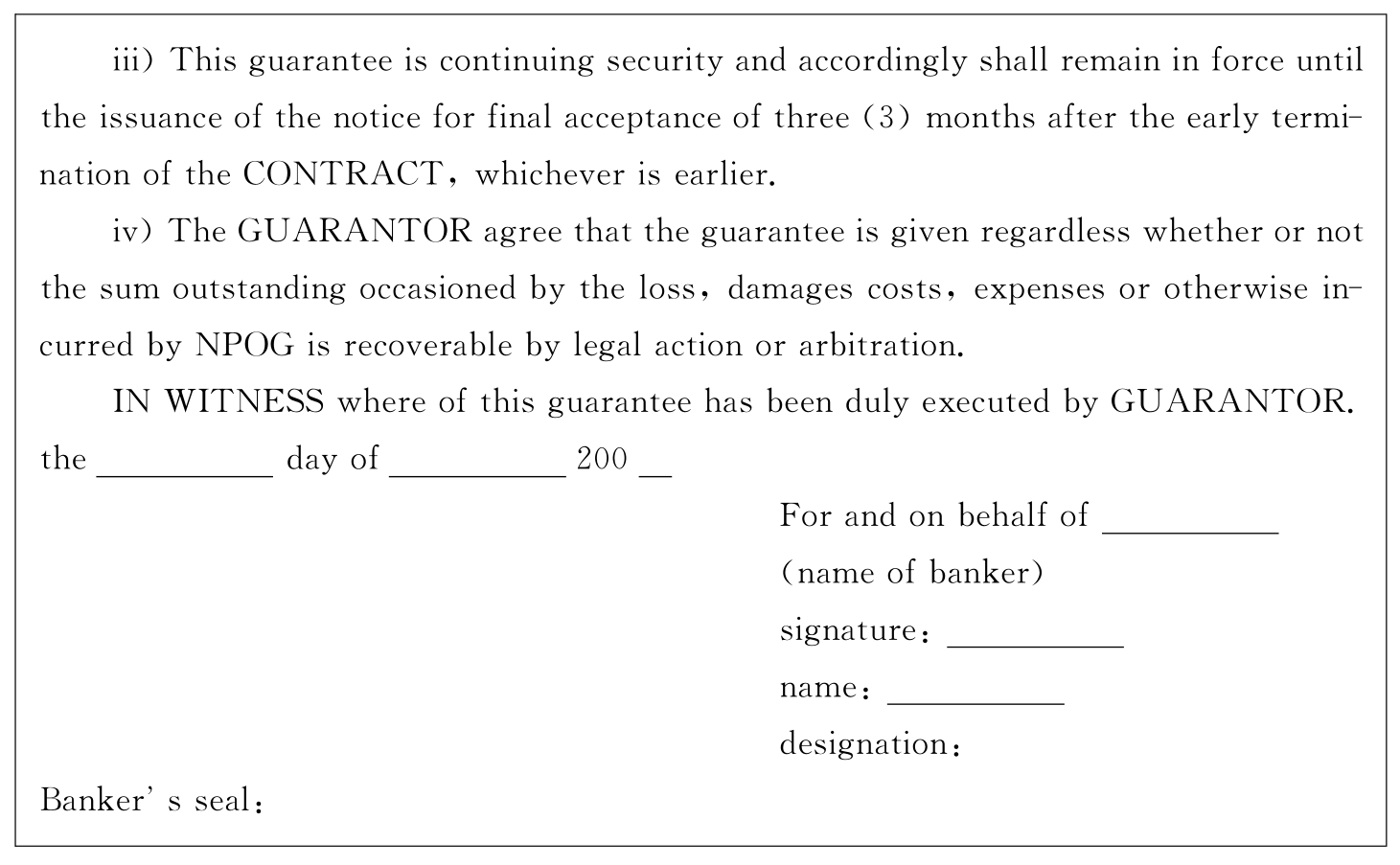

附式7-1列示了银行保函。

附式7-1 银行保函

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。