第四节 特殊行业的特殊指标

所谓特殊行业,主要是金融业和房地产业,其中又可细分为银行、保险、证券和房地产四类。

金融和房地产业都是资产密集型行业,尤以金融行业为甚。金融企业通常有很高的杠杆化率,一家上万亿资产的银行,其资本金通常只有几百亿,因此对金融企业来说,更重要的是看资产质量而不是盈利能力。如美国次贷危机一来,一批世界顶级的金融机构出现几十年甚至上百年以来从未有过的巨亏,或者破产或者被人收购,全球金融市场动荡,这并不是因为这些机构的盈利能力突然出了问题,主要是资产出了大问题,即这些机构买了大量的被称之为“毒垃圾”的金融工具,而不得不计提巨额坏账。同样,房地产企业的资产结构中通常三分之二以上是存货(不是土地储备就是在建商品房),存货的质量如何,是高价购入还是低价购入,同目前的房价和地价相比,存在升值潜力还是将计提跌价损失,这些指标无疑比盈利指标更为重要。

一、银行

对上市银行来说,一般在年报和半年报一开头,首先要列示盈利能力指标和资产质量指标(季报一般不予列示)。最重要的特殊指标有:

(1)总资产回报率。

由于银行资产体量庞大,总资产回报率即净利润除以总资产的比率,是反映一家银行盈利能力的最主要的指标。一般采用年化指标,所谓年化,指的是将一期的数据(一个季度或半年等)换算成全年数据,如半年的总资产回报率为2%,换成年化即为4%。

(2)资本充足率。

即净资本占总资产的比例,其中又有普通资本充足率和核心资本充足率之分,后者不包括金融债和储备等附属资本。资本充足率是制约银行发展规模的主要指标,巴赛尔协议规定,银行资本充足率不得低于8%,就是说一家银行要吸收100亿存款,自己最低得有8亿元的净资本。对中国来说,资本充足率是上市银行的命脉,因为中国的商业银行利润主要来自存贷差,存贷款规模越大,收取的息差越多,利润也就越高;而要做大规模,前提是资本充足率必须达标。中国的银行股往往是,上市后融到一大笔钱,资本充足率提高了、就拼命扩大存贷款规模,存贷款扩大到一定程度(分母大了),资本充足率(分子)又会随之下降,于是,又要募集资金,再增加净资本,再扩大存贷款规模,如此周而复始。因此,能不能顺利实施融资(包括IPO和再融资),常常是一家银行能否迅速做大的根本。

(3)不良贷款比率。

即不良贷款占总贷款的比例。按规定银行贷款分作五类:正常、关注、次级、可疑和损失,除前两类外,后三类均为不良贷款。前几年,我国四大国有银行的不良贷款率一度高达20%以上,经过这几年改制上市,以及严格进行风险管理等措施,上市银行已降到2%上下;当然,如果经济下滑银根收紧,信贷资产就会大幅坏账,不良贷款比率又会升高。

(4)拨备覆盖率。

又称不良贷款准备金覆盖率,即已经提取的坏账准备金占不良贷款的比例。显然,拨备覆盖率高,表明已发生的不良贷款纵然全部或大部坏账,也已有相应的计提作为保障,这对银行股来说,是颇为重要的安全性指标。由于不良贷款减少,目前上市银行的拨备覆盖率都已超过100%,但如果不良贷款上升,拨备覆盖率也会随之下降。

(5)贷存比。

即贷款占存款的比例。我国银监会规定,商业银行贷存比不得高于75%,即吸取100亿存款最多只能发放贷款75亿。贷存比越接近75%,说明该银行的头寸越紧。

(6)净利息差。

即银行收取的贷款利息减去支付的存款利息之后的净利差。净利息差越高,说明银行的盈利能力越强。由于目前银行80%以上的盈利来自存贷款业务,所以净利息差是重要的盈利指标。

(7)中间收入占营业收入的比重。

中间收入,也称非利息收入或其他业务收入,包括信用卡、理财、投资银行、汇兑结算等等,中间收入占营业收入的比重越高,银行受信贷政策的影响就越小。在国外,商业银行中间收入占营业收入的比重一般在30%左右,有的甚至达到50%;我国银行业的中间收入刚起步不久,一般在10%左右。

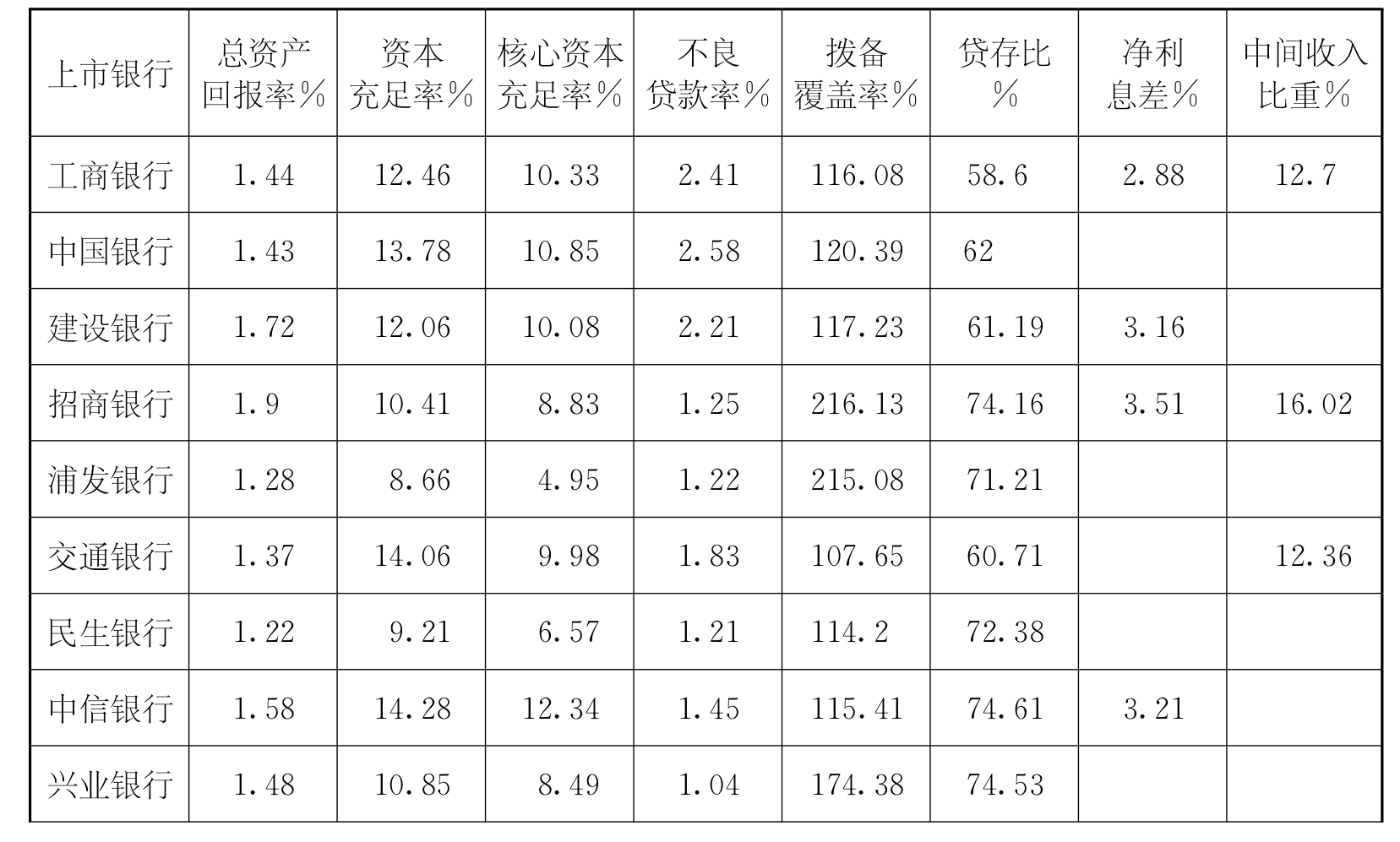

上市银行主要资产质量指标和盈利能力指标一览

(续表)

以上数据摘自2008年半年报,其中总资产回报率、净利息差均为年化指标

相比较而言,不管是盈利能力还是资产质量指标,抑或是创新业务方面,招商银行在上市银行中都要略胜一筹,其总资产回报率高达1.9%,为上市银行之冠;不良贷款率1.25%,拨备覆盖率高达2.16倍,资产安全性较高;由于招商银行在内地最早推行电子银行,又是最早推出私人银行的公司之一,中间业务比重达16%,也高于平均水平。但由于连续数年高增长,资本充足率偏紧,贷存比偏高,再要发展就得再融资了。而南京银行、宁波银行、北京银行等因为刚上市不久,IPO募集大量资金,使资本金极为充足;而最早上市的深发展就比较艰难了。

二、保险

保险业和银行业一样,资产质量同样重于盈利能力,对保险公司来说,最重要的是投资资产。因为按照规定,保险资金不得投资实业,其不断增长的保险收入除了存银行,就是购买各类证券,包括基金、债券、股票等,这些都属于投资资产。所以,分析保险公司的财报,就要仔细剖析其所持有的投资性资产的结构变动,以及背后隐藏的风险抑或潜在的升值能力。

保险公司的投资资产通常分为四类:银行存款;交易性金融资产;可供出售的金融资产;持有至到期投资。这里的交易性金融资产即短期买卖的股票、基金等;可供出售的金融资产包括尚处于限售期的股票和债券;持有至到期投资通常是长期持有到期还本付息的债券。

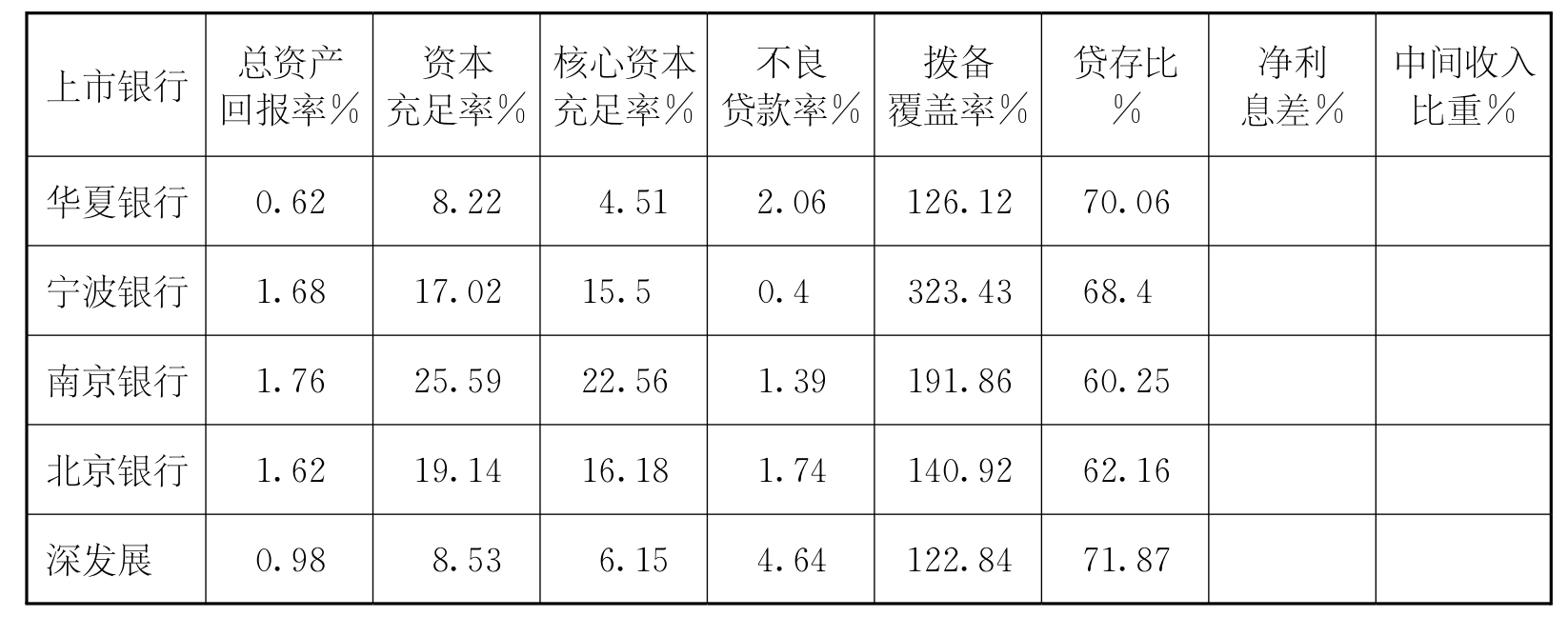

以中国人寿为例,投资资产占到总资产的93%—95%。2007年市场尚处牛市时,银行存款比例为22.32%,到了2008年熊市时占比提高到24.93%;可供出售的金融资产则由46.67%缩减到41.89%。尽管由于保费收入的增长,公司总资产从8946亿元增加到9130亿元,可由于所持有的金融资产缩水,净资产却从1702亿元减至1274亿元,半年时间净资产缩水四分之一。

中国人寿2008年半年报资产结构 单位:亿元

数据摘自中国人寿2008年半年报

三、证券

证券是高风险行业,证券公司经营的股票等风险资产,价格变动往往难以预料,风险控制是证券业的第一要义。为此必须建立一系列的风险控制(风控)指标,最重要的就是确立以净资本为基础的风控管理体系。

2006年7月,中国证监会发布《证券公司风险控制指标管理办法》,并决定从2006年11月1日起施行,“风控管理办法”的核心就是对证券公司实行净资本管理。所谓净资本,就是根据办法规定,调整若干风险项目后证券公司的净资产。即:

净资本=净资产-各项风险资本准备

被调减的风险资本准备包括股票、基金、国债、企业债、可转债、金融债、权证、信托产品等十多种,按资产的风险程度调减比例不一,例如投资上证180、深证100、沪深300指数成分股,在按市价计算后扣减比例仅5%,而投资ST股扣减40%,投资*ST股扣减50%,等等。

净资本是券商一切业务的基础,包括必须按净资本的一定比例自营股票,开设经纪营业部,以及开展集合资产管理,等等。“风控管理办法”明确规定,净资本与净资产的比例不得低于40%,这就把证券公司自营买卖股票等风险资产规模限制在一定范围内;规定净资本与负债的比例不得低于8%,即一家净资本8亿元的证券公司最多只能吸纳100亿元的客户保证金;等等。所有这些以净资本为核心的风控指标,就是将证券公司因证券价格波动所引发的风险,控制在可控的范围内。

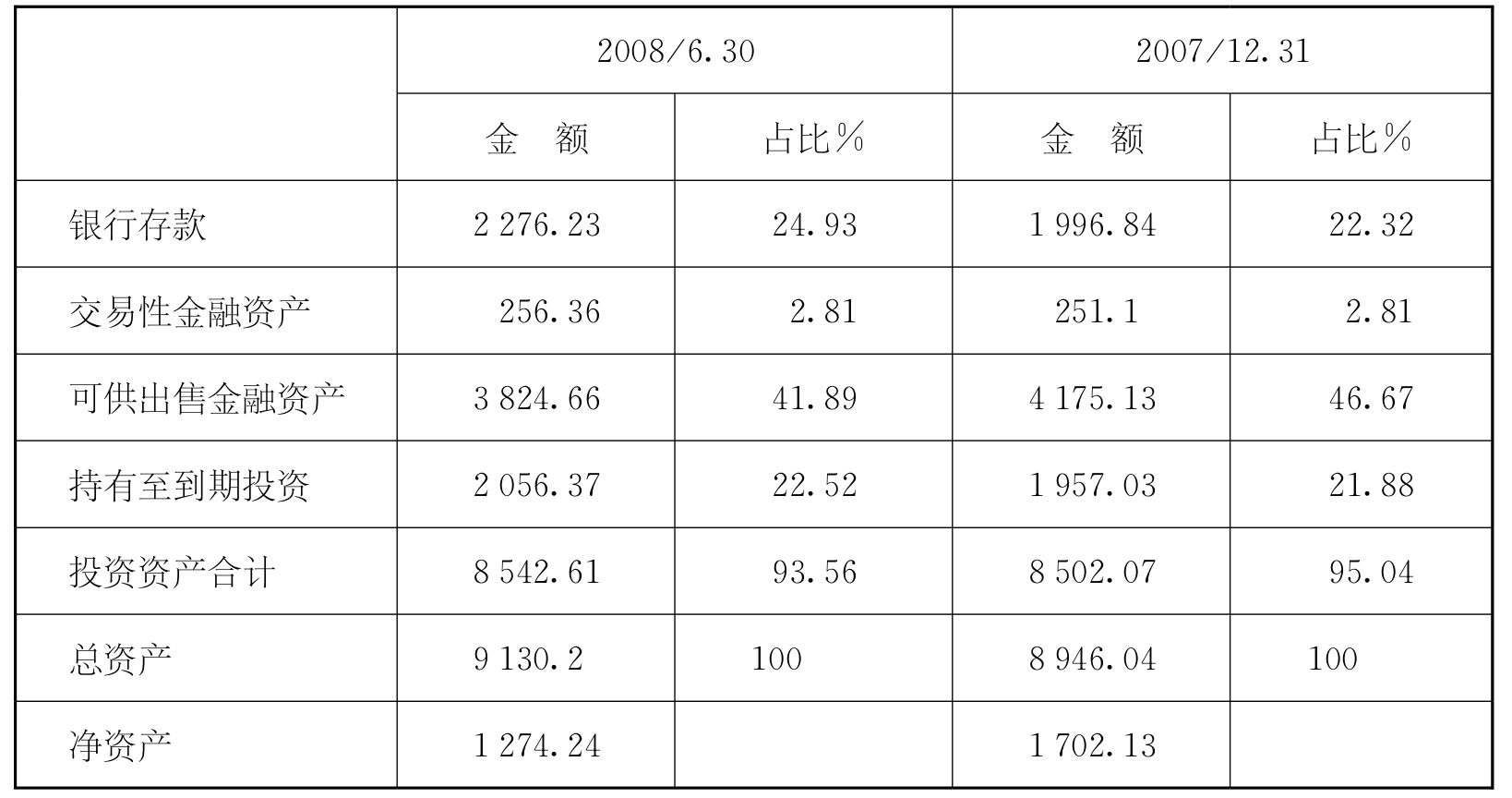

下面是摘自中信证券2008年半年报揭示的主要风控指标:

中信证券净资本风控指标 单位:亿元

数据摘自中信证券2008年半年报

上述风控指标表明,中信证券的净资本比率远远超过“风控办法”规定的40%,而2007年牛市时稍低(87.89%),2008年熊市时稍高(92.45%);之所以如此,一个重要原因是,自营股票的规模大为缩减,2007年底自营股票占净资本的比例为16.56%,2008年6月底缩减至7.59%;另外,其净资本/负债的比率在24%—30%之间,也大大高于风控办法规定的8%;公司400多亿净资本中,用于开设经纪营业部的资本约为10亿元,如果市场转好,有很大的扩展余地。以上指标均说这是一家风险控制做得较好的上市券商。

事实上,正是因为2006年11月起实施的风控办法,才使以后虽然遇上了2008年的大熊市,经过综合治理的100余家证券公司虽然业绩大幅下滑,却没有一家倒闭破产,更没有出现如前几年那样因券商破产殃及银行和股民财产等社会问题。

四、房地产

与其他企业相比,房地产企业有两个不同的特点:一是销售结算的滞后性,即房价款已打入开发商账户但由于产权证等未办齐,只能作为预收账款入账;二是开发周期较长,大体量的存货必须在一定时间内得以周转,否则就会引发资金链断裂。这两个特点使房地产企业比之其他行业存在更大的不确定性,因此,除了一般财务指标外,房地产业还需特别关注三个指标。它们是:预收营收比率、真实负债率和存货周转率。

(1)预收营收比率。

鉴于房地产的行业特性,业主交付的房价款不能确定为营业收入。一套价值100万元的住宅,预售阶段资金已全部打进开发商的账户(即使是按揭贷款银行资金也到位了),但房子还没有交付业主,房屋尚未竣工,产权证还没有拿到……这时,对开发商来说就只能作为“预收账款”而不能计入“营业收入”,将预收账款除以营业收入即为预收营收比率,即:

预收营收比率=预收账款/营业收入

虽然预收账款在特定情况下也会出现业主退款,但毕竟是小几率事件。预收营收比率越高,说明这家房地产企业下一财年(或下一财季)的销售、利润等就越有保证。

(2)真实负债率。

我国住房建设部规定,房地产企业至少必须有30%的自有资金,即资产负债率不得高于70%。但负债率有名义负债率和真实负债率之分。名义负债率即总负债除以总资产,由于在财务报表中预收账款也是一种负债(即开发商对尚未完全拥有产权的准业主的负债),实际上这笔钱已经到了开发商的账户,并且一般很少再要回去,因此究其实质已是开发商的权益而非负债,所以真实负债率应把预收账款剔除,即:

真实负债率=(总负债-预收账款)/总资产

衡量一家房地产企业的负债高低,既要看名义负债率,更要看真实负债率。

(3)存货周转率。

房地产企业的主要资产表现为存货,所谓存货周转率,指的是通过不断销售、企业持有的存货可以在多长时间内得以周转,即销售收入和存货的比率。

存货周转率=销售收入/存货

一般来说,房地产的开发周期为两年(如果资金到位的话),如果一家房地产企业的存货周转率≥0.5,说明周转较快;反之,则存在资金供应不上或存货跌价损失的可能。当然,存货中又有开发产品、开发成本、土地储备等细分项目,如果要详细了解某房产企业,还得一一加以分析研判。

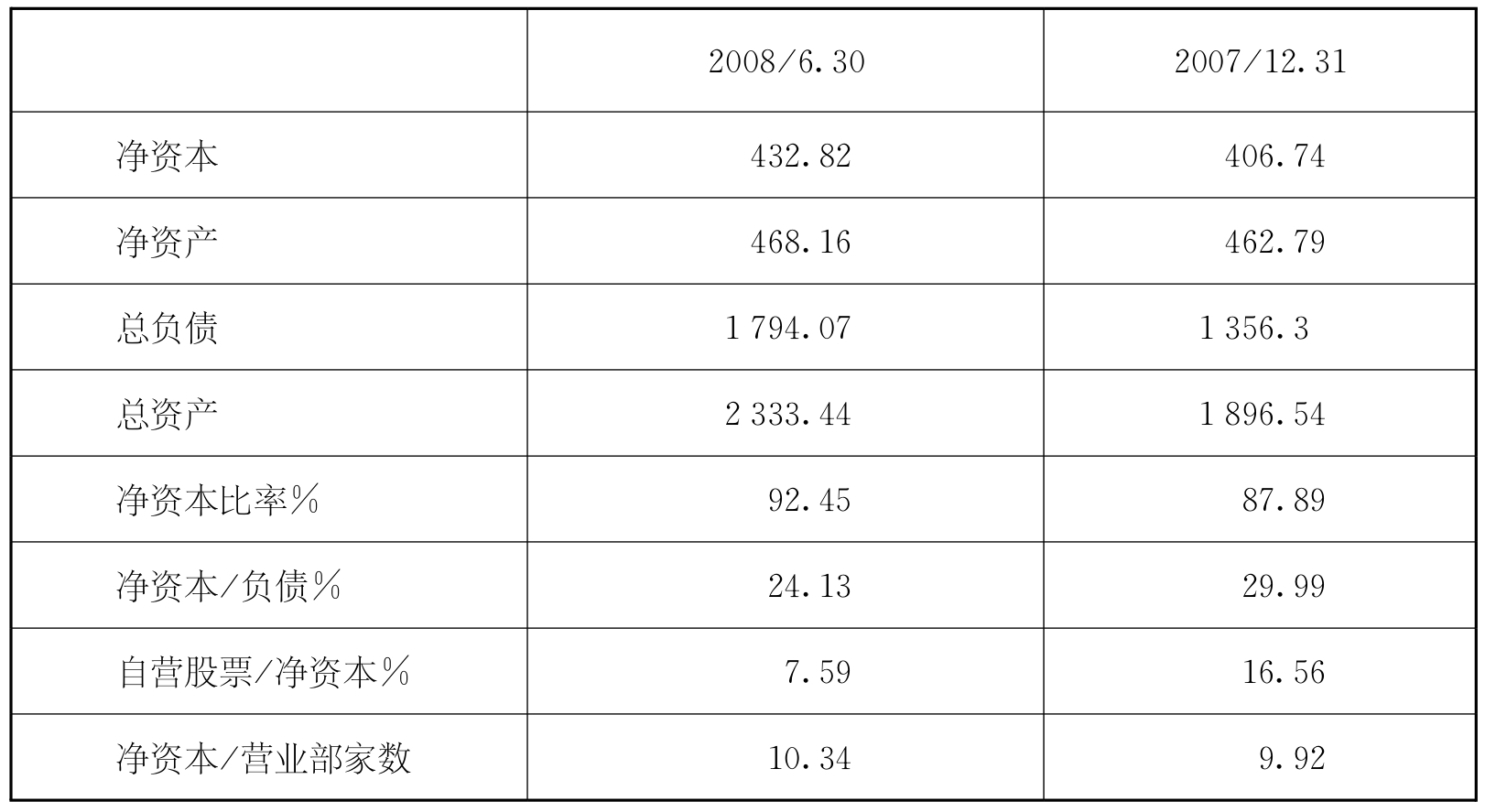

以下是房地产龙头股万科2005—2008年三季报的主要数据,这是一家高速成长的企业,2005—2007年三年中,资产规模每年翻番,从2005年200多亿元,到2006年近500亿元,到2007年超过1000亿元。2007年报是各项指标最好的时期:当年预收营收比率超过60%;真实负债率低于50%;存货虽然比2006年增加近1倍(从342亿元增至665亿元),但存货周转率仍超过0.5,且略高于2006年。2008年半年报起指标有所恶化:总资产和净资产都不再增长,虽然预收营收比率大为提高,由于加紧促销预收账款大增,真实负债率仍不到50%,但存货周转率却下来了(半年仅0.21)。到了三季报,存货周转率更降至0.26,依此推算,如果四季度销售继续疲软的话,全年存货周转率很可能低于0.4。

2005—2008年万科的三个比率 单位:亿元

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。