第一节 黄金的价值

黄金的价值和地位对世人永远是一个诱惑,黄金是财富的象征,但是拥有黄金最多的人未必最富有。例如,印度是世界上黄金消费最多的国家,但印度决非第一富国。

在这个世界上,几乎所有东西都会被损耗,唯独黄金例外,黄金很难被消耗掉,只会转移形式而已。黄金“不灭”,既成就了它的投资价值,黄金是最好的保值工具,也注定了金价不可能一路上涨。黄金的需求弹性远大于普通商品,例如,从1996年到2006年,全世界年消费黄金最高3800多吨,最低2900多吨,“振幅”很大,因为黄金并非必需品,哪一年金价高就少消费一点,反之则多消费一点。而黄金的供给除了产金国可以供应黄金以外,各国央行和国际组织拥有3万余吨的储备,私人手中拥有的黄金数量也是一笔庞大数字——仅印度民间藏金就超过万吨,远高于任何一家中央银行的储备量。供给的多样性和丰富性足以保证黄金价格的平稳。

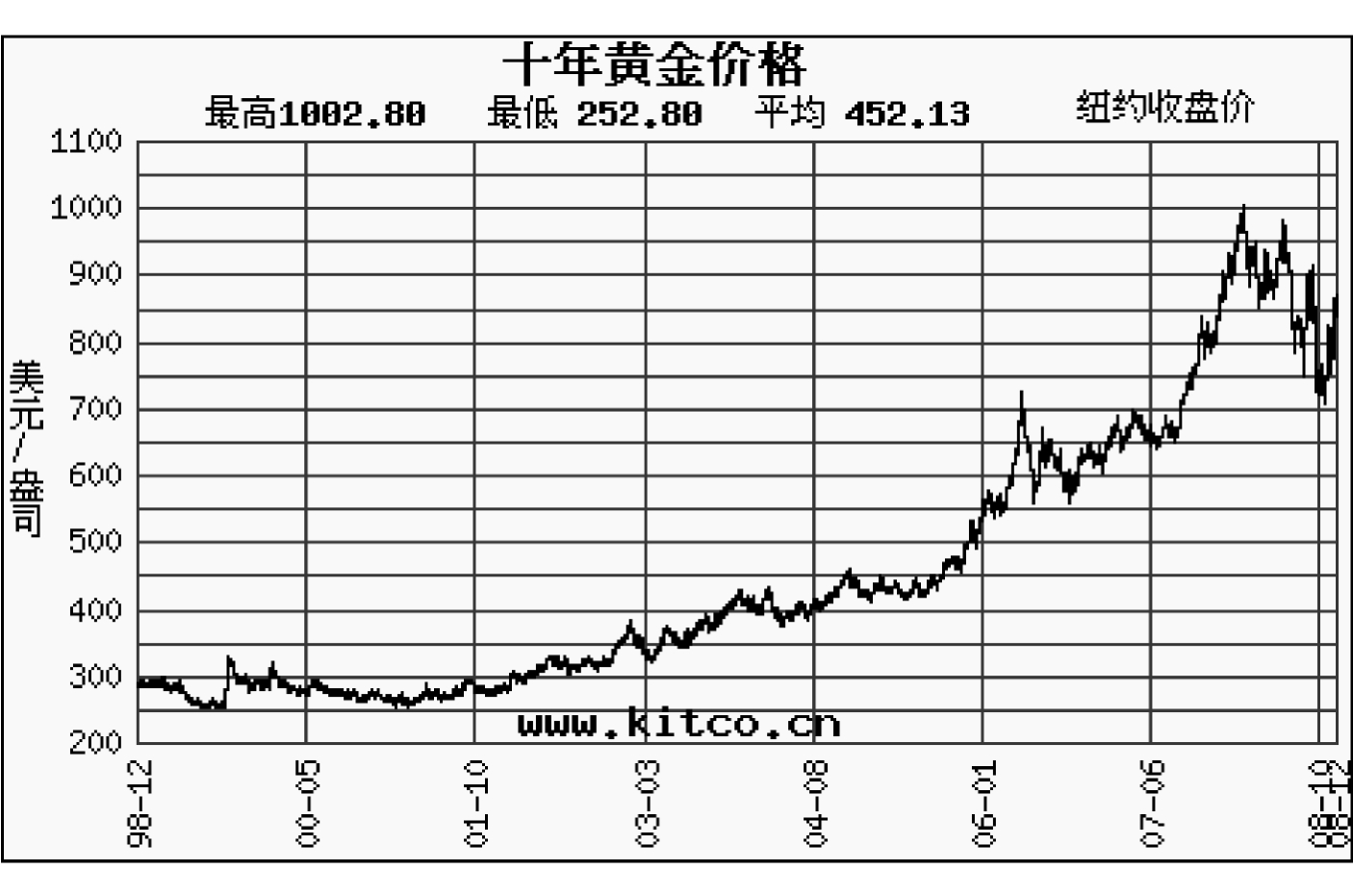

正因为如此,在2001年以来的商品大牛市中,黄金从2001年2月的255美元/盎司涨到2008年3月的1033美元/盎司,不过翻了两番多;可原油价格最高时涨了13倍,铜则从最低1340美元/吨涨到9000美元/吨,涨了6—7倍。原因无他,根子就在“损耗性”上。拿黄金和原油作比,黄金和原油储量都是一定的,也都属于不可再生资源,可原油消费以后就没有了,黄金却还在,全球石油产量已达到极限,每年不过以1—2个百分点的速率在增长,而石油需求上升速度远超过供给。有人预测,地下储藏的石油只能用到本世纪中叶,而黄金已经被开采出来藏于官方和私人手中的,就足以用到这个时候。

近10年黄金价格走势图(美元/盎司)

一、黄金:从货币到非货币化

说到黄金市场,不得不提到的是曾经实行一个多世纪的“金本位”制度。在这种制度下,黄金充当了商品交换的一般等价物功能,黄金就是货币,黄金就是硬通货。在国际贸易中,黄金可以自由进出口并支付,在国内,黄金可以作为货币流通。但是,第一次世界大战和20世纪30年代的世界经济危机使得“金本位”制度彻底崩溃。

继承“金本位”制度的是布雷顿森林体系。在这一体系中,由美元和黄金挂钩,美国承担以官价兑换黄金的义务。各国货币与美元挂钩,美元作为世界货币处于中心地位,这个体系延续了30年之久。到了20世纪60年代,美国财政赤字巨大,国际收入情况恶化,美元持续贬值。欧洲国家和日本相继发生抛售美元、抢购黄金的风潮,各国经过磋商之后达成的协议是,西方国家放弃固定汇率,实行浮动汇率制度。至此,布雷顿森林体系完全瓦解,也由此开始了黄金非货币化的改革进程。

黄金非货币化促使西方国家逐步放开了黄金管制,也使得金融黄金市场快速发展起来,黄金交易工具不断创新。目前,商品实物黄金交易额不足总交易额的3%,90%以上的市场份额是黄金衍生品交易,而且世界各国央行仍然保留了高达3.4万吨的黄金储备。在实际生活中,黄金也并没有完全退出金融领域,当今黄金仍然作为一种公认的避险工具活跃在投资领域,充当国家或者个人的金融资产。

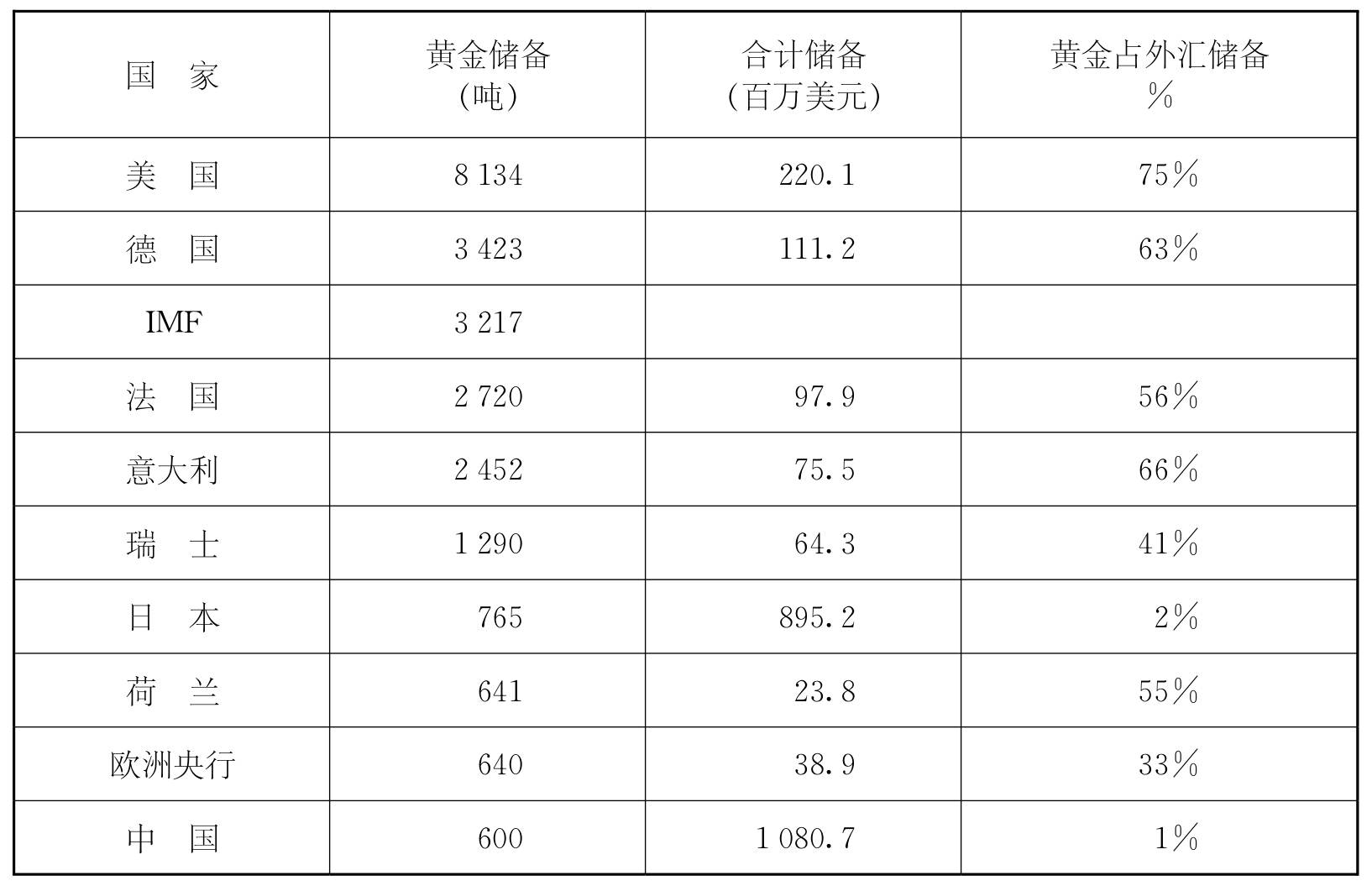

黄金储备是央行用于防范金融风险的重要手段之一,也是衡量一个国家金融健康的重要指标。一个不可忽视的问题是,世界黄金储备大部分集中在发达国家。据世界货币基金组织(IMF)的最新数据,截至2008年9月底,全球黄金储备为8.473亿盎司,其中美国拥有2.615亿盎司,欧元区拥有3.5亿盎司,全球占比分别高达30.8%和41.3%,其他经济体的占比总共不足30%。俄罗斯、中国、日本作为政经大国,黄金储备明显偏低。作为一个在全球经济中有巨大影响力的国家,黄金储备一般应占到外汇储备的10%,可日本仅占2%,中国比例更低,2006年年底我国外汇储备达到10000亿美元,黄金储备却只有600多吨,仅占我国外汇储备总额的1.2%。俄罗斯已明确表态在未来数年将实施增加黄金储备的战略,中国、日本也将会步俄罗斯之步伐,减少美元资产而增加黄金等资产。从保值、增值和分散化投资的角度来看,包括中国在内的很多国家将会调整外汇储备结构,实施多元化战备,包括提高黄金的储备比例。综上,各个国家对黄金储备的需求尚有较大空间。

国际官方黄金储备比例情况(2006年底)

来源:国际货币基金组织统计报告(2006年底)

二、黄金投资的基础:需求和供给

对黄金投资者和从事黄金报道的媒体从业人员来说,应该对黄金的供给和需求情况做到心中有数。

1.黄金的供给

世界现查明的黄金资源量为8.9万吨,储量基础为7.7万吨,储量为4.8万吨。南非占世界查明黄金资源量和储量基础的50%,占世界储量的38%。主要的黄金资源国还有美国、俄罗斯、乌兹别克斯坦、澳大利亚、加拿大、巴西等。中国的黄金探明储量在全球排名第八,约为1200吨,潜在储量约15000吨。目前中国黄金生产主要集中在山东、河南、福建、辽宁和陕西等5个地区,产量最大的山东省约占全国产量的四分之一。

世界黄金供给主要来源于新开采的矿产金和回收或调用的地面存量金,而地面存量金的主要来源是官方售金和回收制成品后的再生金。矿产金的生产是黄金供应的主要来源,近十年世界矿产黄金的总量变化不大,基本维持在2500吨上下,据报道,2008年全球黄金产量为2377吨,较2007年下降4%;2009年产量还将进一步下降。目前非洲、北美洲、大洋洲的黄金产量呈下降趋势,而拉丁美洲、亚洲的产量逐渐上升。

2.黄金的需求

黄金非货币化以后,世界对黄金的需求主要有四项:

一是用作国际储备。这是由黄金的货币商品属性决定的,由于黄金的优良特性,历史上黄金充当货币的职能,20世纪70年代以来黄金与美元脱钩后,黄金的货币职能减弱,但仍保持一定的货币职能。目前许多国家国际储备中,黄金仍占有相当重要的地位。

二是用作珠宝首饰。华丽的黄金饰品一直是一个人社会地位和财富的象征。印度、美国和中国的消费量位居世界前三位。

三是在工业与科学技术上的应用。由于黄金具有独一无二的完美性质,使它有理由广泛用到最重要的一些现代高新技术产业中去,如电子技术、通讯技术、宇航技术、化工技术、医疗技术等。

四是投资性需求。主要包括金锭、金条及金币等;除直接持有以外,投资性需求还包括为支持衍生工具交易及交易所交易基金而持有的黄金库存净额。

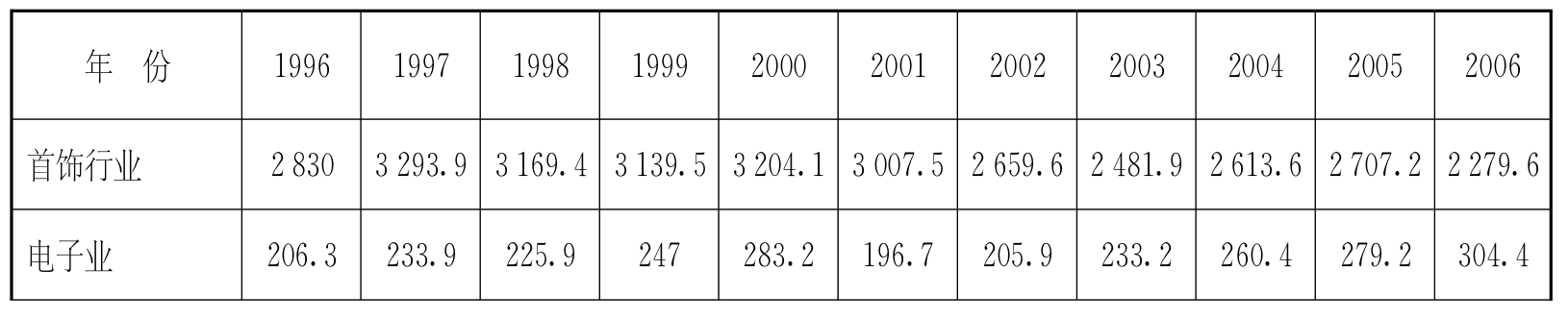

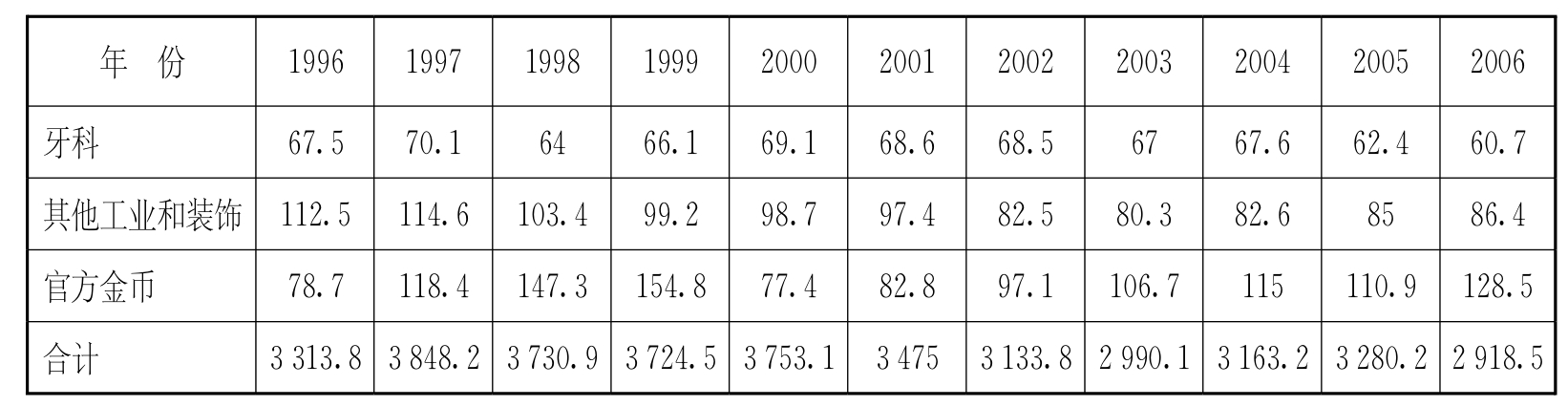

从目前黄金需求结构看,首饰需求占总市场需求的70%以上。亚洲特别是中国和印度具有黄金消费的传统和习惯,这两个大国的经济正在快速发展,随着居民收入的快速增长,黄金饰品的消费明显增加。特别是中国,目前中国年人均消费黄金不足0.2克,有人估计,以13亿人为基数,年人均消费1克算,中国每年就需要1200吨黄金,而中国自己的黄金产量还不到300吨。值得注意的是,工业化国家与发展中国家的黄金需求构成存在较大差异,发展中国家首饰用金占制造业用金的92%,而工业国家首饰用金占62.7%,电子工业用金占23%,发展中国家仅占1.2%。

1996—2006年黄金制造业(包括使用再生金)消费及分布(单位:吨)

(续表)

数据来源:《黄金年鉴2007》

当今世界,印度是黄金制造业消费最多的国家,美国的黄金储备虽然高达8000多吨,远远超出其他国家,但其黄金消费的份额并不高,且还呈下降趋势。

三、我国黄金市场逐步开放

中国内地的黄金市场起步比较晚。在新中国成立以来的很长一段时期内,内地对黄金流通实行严格的计划管理体制,由人民银行统一收购和配售黄金,统一黄金价格,严禁黄金在民间流通。

1982年,中国迈出了开放金银市场的重要一步。从1982年9月1日起,国内恢复出售黄金饰品。1999年11月25日,中国放开白银市场,封闭了半个世纪的白银自由交易开禁。2001年6月,中央银行启动黄金价格周报价制度;8月,足金饰品、金精矿、金块矿和金银价格放开;9月,中国国家黄金集团公司成立;11月,黄金交易所模拟试运行,标志着中国黄金市场正式开办。2002年10月,上海黄金交易所完成了中国黄金市场开放后成交的第一笔交易。此后,又过了五年,直到2007年9月,经国务院同意,中国证监会批准上海期货交易所上市黄金期货;2008年1月9日,上海市常务副市长冯国勤为黄金期货上市揭牌,黄金期货合约正式在上海期货交易所挂牌上市。至此,中国黄金市场的开放宣告基本完成,黄金投资品种也已基本齐全。

由于国内市场投资渠道总体上较为单一,近几年美元的长期贬值趋势又使得黄金被长线看好,因此可以预见,黄金将成为继股票、债券、基金、房地产之后可供居民个人选择的又一个重要的投资渠道。根据北京黄金经济发展研究中心、中国黄金报社对全国十大城市进行10万人次数据调查结果显示,国内居民中有意参与黄金投资的约占被调查总人数的20%左右,他们愿意将10%—30%的个人金融资产投入到黄金市场中。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。