从20世纪90年代初中国政府决定建立基本养老保险、企业年金(补充养老保险)和个人储蓄性养老保险相结合的多层次养老保险体系以来,中国社会保障基金就进入了一个新的发展阶段,但从规模、投资经验和政策规范来看,社会保障制度还是一个年轻的制度。

(一)社会保障基金性质的投资限制

20世纪90年代以来,中国政府对原有社会保险制度进行改革,并在总结经验和借鉴国外做法的基础上,确定了建立多层次养老保险制度的目标。各部门都以各自的角度对社会保障基金作出了不同的界定,由于监管主体不明确,社会保障基金投资没有政策的保障,无法较大规模地拓展市场,也没有谁愿意为其承担投资亏损的责任。目前进行社会保障基金投资试点的只有少数几个地区,在没有明确投资管理政策前,多数社会保障基金将采用投资于国债和银行存款的形式保值增值,也有部分地区的社会保障基金投资于商业保险公司开设的团体年金,不仅在税收上没有明显优势,而且没有实行可转移的个人账户形式,养老保险基金的资产与企业资产容易相互混淆。员工对这些产权不明晰的养老保险基金也无太大的热情。

由于社会养老保险基金是保障退休员工生活的资产,需要比较高的安全性,这就决定了养老基金的投资行为与其他基金的差异。相对于社会保险基金而言,企业年金对风险的厌恶程度要低一些。基本养老保险作为退休员工基本生活保障的资金更注重安全性,像美国这样社会保障基金市场化程度较高的国家也严禁基本收入保障基金进入股票市场。中国社会保障基金理事会管理的基金资产委托6家基金管理公司进行投资,并且已经进入了股票市场,表明中国的社会保障基金更倾向于承担一定程度的风险而获得较高的投资回报,可以预期社会保障基金进入股票市场不会有政策障碍。但无论如何,社会保障基金都应采取谨慎原则进行投资,所谓谨慎原则是一种定性的投资原则,它要求投资管理人必须细心、勤奋、有足够的专业技能,而且在安全的前提下,一切为了受益人的最大利益。在具体行为规范上,则要求投资管理人:(1)充分考虑资产的安全性、流动性和预期收益;(2)分散投资;(3)投资行为容易被同行理解。这一行为规范的直观结果是,资金向一些蓝筹股聚集。

中国社会保障基金的性质决定了其投资行为应当确立以“谨慎原则”为主,以“比例限制原则”为辅的思路。在社会保障基金开始进入股票市场时,从经验、市场容量和成本等方面考虑,可以确定一定的投资比例限制,待积累了一定的运作经验和市场数据之后,再逐步放松限制。但在相关法律法规中,不应当明文规定单个基金的投资比例或确定过低的投资比例,而应当明确强调“谨慎原则”。法律条款的制定周期一般比较长,很难与现实投资状况相吻合。再则,社会保障为了准备退休金给付,一般有一定比例准备金或高流动性资产,这本身就制约了社会保障基金百分之百投入证券市场。社会保障基金的负债制度,也对社会保障基金的投资比例有约束作用,如果允许社会保障基金负债比例较高,则理论上社会保障基金进入资本市场的比例可达100%以上,风险较大。应对社会保障基金的负债实施严格的限制,而且负债和投资管理应由不同的受托人来执行,比如,基金投资管理人只负责管理基金的自有资产,基金托管人(或账户管理人)可以执行负债管理,负债只是用于短期的给付周转。

(二)社会保障基金的投资比例限制

社会保障基金对资产投资风险-收益的特殊要求,客观上需要有关政府部门对此做出科学安排,应能够随着中国资本市场的深化妥善调整投资政策,真正有效地通过社会保障基金进入资本市场促进中国资本市场效率的提高及经济的持续发展。

在利率市场化、资本市场开放以及对金融机构的监管得到完善之前,应对社会保障基金投资的上限和下限做出严格规定,尤其要对投资股市做出精心安排。基于对证券市场风险和收益的考虑,政府应逐渐扩大养老保险基金对公司股权和债券的投资,开始时上限可定得低一些,然后逐渐放开,每年可以提高1%~2%。股权投资应投资于绩优公司(含非上市公司),要侧重于其成长性。至于投资集中度问题,可从以下两方面做出规定:一是对年金计划总资产投资于某一公司规定一个比例限制(比如:不超过10%的养老保险基金资产投资于某一上市公司股票);二是对社会保障基金资产占公司资本比例作出限制(比如:购买的股票数应低于该上市公司总股本的10%)。这种规定既可以对可能遭受的损失有上限方面的规定,又对小公司的投资具有一定约束力,还可以限制社会保障基金向其关联企业投资。

根据社会保障基金的性质,在社会保障基金的运营中应注重投资的安全性、收益性、流动性。坚持按以下投资原则进行操作:(1)分散性:在行业、地区、投资品种之间分散配置资产。正常情况下,投资单一股票不得超过其资产的5%,至少要投资20只股票。(2)合理性:资产负债管理技术对投资组合管理很有帮助。(3)流动性:设立时间不长的社会保障基金,社会保障基金的偿付压力较小,如新成立的养老保险基金,其领取退休金的人不多,流入的资金大于流出的资金,对其投资组合的流动性要求可以低一些;相反,设立时间较早的社会保障基金,偿付压力增大,流出的资金比较大,对其投资组合的流动性要求应当高一些。

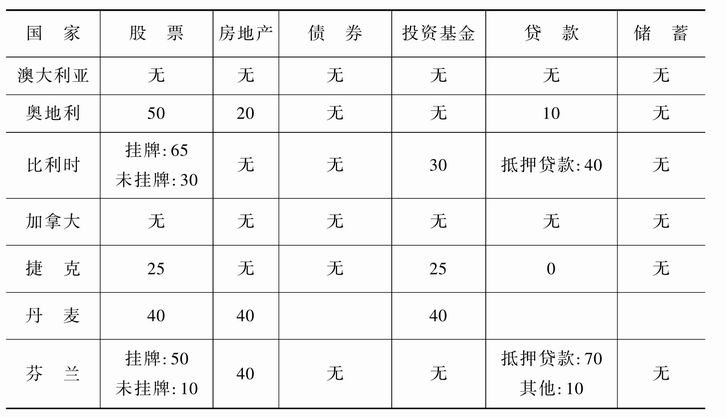

为了保证社会保障基金资产的安全,一般国家都对社会保障基金进入资本市场实行严格的比例限制,尤其是对股票市场的投资比例进行严格限制,有些国家还对风险较高的金融工具(如期货交易等)禁止投资。OECD的许多成员国都对社会保障基金的投资组合作了比例限制,目的是分散投资,降低风险。分析这些国家的有关资产配置方面的数量限制,可以得出以下几个共同点:(1)大多数国家都限制投资股票的比例。(2)所有国家都对投资单个证券作了比例限制,一般为不超过基金资产的10%,意大利定为15%。(3)27个OECD成员国中有11个未对资产种类作比例限制,代之以谨慎原则管理资产。这些国家的投资收益率普遍高于那些设有资产比例限制的国家。

事实上,股票在短期内是高风险的,但从长期(持有10年以上)来看,其风险又是可以接受的。比如英国从1984~1998年,股票的标准差是14%而债券的标准差是16.5%,也就是说从长期来看股票的波动比债券还小。美国的情况基本类似,持有10年后,股票可能出现的亏损小于长期债券;持有20年后,股票基本上可以保证盈利而债券还可能出现亏损。所以,养老保险基金对于一个预期将在20年甚至30年后才领取退休金的年轻职员来说,股票资产完全可以占其个人账户投资组合的大部分。对那些DC型养老基金,如果一定时期内不存在成员转移、退休取款等流动性问题,完全可以大比例投资股票,甚至可以100%购买指数基金。海外证券也不一定就比国内证券风险高,对那些工业化程度不高、国内证券市场不够成熟的国家来说尤其如此。在通货膨胀时,银行利率上调而国债价格下跌,短时期内投资国债的收益还不如将资金存放银行。可见,资产比例限制并不能完全反映投资产品风险收益的变化情况,在某些情况下反而会削足适履、作茧自缚(如表3-5所示)。

表3-5 经济合作与发展组织(OECD)成员国对养老基金资产配置的限制

续表

资料来源:殷俊:《企业年金制度创新与发展研究》,武汉大学出版社,2005年版,第174页。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。